Что такое рефинансирование кредита, или как минимизировать долги

Содержание:

- Реструктуризация и рефинансирование кредита – в чем разница

- Что значит рефинансирование кредита?

- Плюсы и минусы рефинансирования ипотеки

- Лучшие банки для рефинансирования кредитов

- Рефинансирование ипотеки

- Как рефинансировать свои долги?

- Условия рефинансирования и обслуживания

- В чем подвох рефинансирования кредита и есть ли «подводные камни»

- Что такое рефинансирование

- Какие документы нужны для рефинансирования кредита

- Как проходит оформление

- Куда лучше обратиться

- Лучшие банки по рефинансированию ипотеки

- Как выбрать банк для рефинансирования ипотеки?

Реструктуризация и рефинансирование кредита – в чем разница

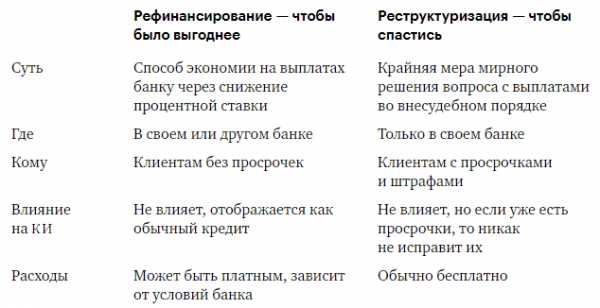

Раз мы уже коснулись данного вопроса со всех сторон, давайте определимся, чем отличается рефинансирование от реструктуризации кредита. Упомянутые понятия – две разные вещи, и ошибочно их путать. О рефинансировании мы упомянули, значит, выясним, что подразумевают под реструктуризацией.

То есть с данной услугой человеку идут на уступки и снижают возлагаемую на него нагрузку. Может поменяться график платежей, увеличиться срок возврата, измениться валюта. Обращаются за выдачей продукта лица, у которых еще нет просрочек, но есть документальное подтверждение о том, что им на данном этапе нечем платить. Свидетельством тому является справка о потере работы, понижении з/п и тому подобное.

Банки, рефинансирующие кредиты

Итак, мы разобрались с тем, что же такое перекредитование кредита. Теперь приведем для примера несколько банков, готовых помочь вам в погашении прошлого займа. Вот они:

- Тинькофф Банк. Он предлагает взять кредитную карту Платинум с необходимым вам лимитом, погасить имеющийся кредит, и в течение 4 мес. не платить за это %.

- СКБ-Банк. Он позволяет погасить до 10 займов (в том числе автокредитов), оформленных в сторонних финансовых структурах, под низкую фиксированную ставку. Чтобы увеличить лимит, можно привлечь созаемщика, включая лиц пенсионного возраста.

- УРАЛСИБ. Аналогично предыдущим дает возможность сократить количество кредитов в других банках, уменьшить размер обязательных платежей и прочее.

Рекомендуем к прочтению: 9 лучших банков, чтобы оформить рефинансирование кредита >

Выгодным предложением обладает Альфа-Банк. Поэтому мы его заслуженно выделили среди других. В 2018 году программа перекредитования Альфа-Банка считается приоритетной по следующим причинам:

- привлекательная ставка (от 11,99%);

- большой срок предоставления продукта – 1-7 лет;

- повышенный лимит – до 4 млн руб.;

- рефинансированию подлежат микро займы, взятые у МФО, ипотечные кредиты, автокредиты.

Примечательно перекредитование в Альфа-Банке упрощенной схемой заключения договора (без поручителей и залога).

Что значит рефинансирование кредита?

Рефинансирование – повторное предоставление денег в долг для погашения ранее полученного займа. Услугу используют для:

- объединения кредитов;

- улучшения условий займа;

- увеличения периода возврата;

- уменьшения ежемесячной нагрузки на бюджет;

- предотвращения возникновения задолженности.

По юридической природе рефинансирование является целевым кредитом. В договоре, составляемом при оформлении займа, указывается, что его можно использовать только для погашения имеющихся задолженностей.

Дайте новый кредит на лучших условиях!

Что требуется для рефинансирования кредита?

Воспользоваться услугой может только гражданин, соответствующий требованиям банка

Изучая заявку потенциального заемщика, сотрудники компании обращают внимание на следующие параметры:

- Возраст клиента. Услуга предоставляется лицам, достигшим 21 года. Максимальный возраст заемщика не должен превышать 65 лет.

- Гражданство. Предложением могут воспользоваться только граждане РФ.

- Трудоустройство. Банки сотрудничают только с лицами, официально осуществляющими трудовую деятельность.

- Стаж. Для получения доступа к услуге нужно проработать не менее 1 года. Трудовой стаж на последнем месте работы должен составлять минимум 3 месяца.

- Доход. Обычно банки не соглашаются предоставлять кредит, если размер ежемесячного взноса превышает 50-60% от заработной платы клиента.

- Регистрация. Необходимо наличие постоянной прописки в регионе присутствия банка.

- Кредитная история. Наличие просрочек по займу станет поводом для отклонения заявки.

Требования могут отличаться в зависимости от выбранного кредитного учреждения. Некоторые компании соглашаются рефинансировать займ только при наличии зарплатной карты или активного депозита.

Что нужно для рефинансирования кредита?

Требования предъявляются и к текущему кредитному договору. Рефинансировать займ удастся, если:

- клиент самостоятельно совершил более 6-12 платежей по кредиту;

- до окончания срока действия договора осталось более 3-6 месяцев;

- займ не был пролонгирован или реструктурирован;

- по кредиту отсутствуют просрочки.

Некоторые банки готовы пойти навстречу клиенту и предоставить возможность рефинансирования при наличии просрочек. Однако их длительность не должна превышать 10 дней. Компания может согласиться начать сотрудничество и в случае возникновения просрочек по техническим причинам.

Плюсы и минусы рефинансирования ипотеки

Преимущества и недостатки процедуры стоит заранее изучить заемщикам. Целесообразность процедуры моно будет оценить, посчитав все плюсы и минусы. Среди преимуществ основными являются такие моменты, как:

- Уменьшение годовых процентов актуально для тех, кто давно оформил кредит. Если уменьшить ставку даже на 1%, то при большой задолженности сэкономленная сумма будет ощутимой;

- Снижение размера ежемесячных выплат. Процедура также не требует сохранения сроков, а заемщики просят их увеличить, чтобы выплачивать банку меньше денег;

- Возможность переоформить валюту выдачи ипотеки. Актуально, если заемщик оформил кредит в евро или в долларах и хочет перевести средства в рубли.

- Возможность сменить кредитное учреждение на более удобное для клиента.

Среди минусов процедуры чаще всего выделают такие:

- отсутствие экономической выгоды в том случае, если половина выплат по ипотеке уже была произведена;

- наличие дополнительных расходов, которые подразумевают повторную оценку банком жилья, а также повторное страхование, иногда требуется плата за досрочное гашение кредита;

сбор большого количества бумаг. Необходимо предоставить новому кредитному учреждению справки из банка, где была взята ипотека. А также потребуется документация о месте работы, уровне доходов, размере текущей задолженности о полноте выполнения обязательств перед банком.

Перед выбором банковского учреждения для рефинансирования ипотеки, необходимо просчитать будет ли операция экономически выгодной. Иногда переплата за оформление документов превысит возможный выигрыш в процентах по ставкам. Рефинансирование ипотеки – процедура, которая оформляется довольно быстро и не требует затрат времени на сбор документации.

Лучшие банки для рефинансирования кредитов

Сбербанк

Клиенты могут получить финансирование на сумму до 3 млн. рублей. Срок возврата до 5 лет. Процентная ставка составляет 11,9%. В Сбербанке можно рефинансировать автокредиты, займы по картам, ипотеку. Организация выдает ссуду для закрытия 1-5 задолженности.

Обслуживаются только те заемщики, которые не начали процедуру реструктуризации. За кредит не взимается никаких дополнительных комиссий. Не требуется искать обеспечение и привлекать поручителей. Получить средства могут лица в возрасте 21-65 лет.

ВТБ

В 2020 году ВТБ предлагает рефинансирование на сумму до 5 млн. рублей. Возвратить долг необходимо за 7 лет, если клиент получает зарплату на карту ВТБ. Для иных граждан максимальный срок выплаты установлен на уровне 5 лет. Ставка составит 10,9%.

Рефинансирование оформляется в отношении неработающих пенсионеров. Ссуда может выдаваться для гашения автокредита, потребительского займа, залоговых и беззалоговых обязательств. При желании клиент оформляет страхование.

Россельхозбанк

Организация выдается средства на период до 7 лет в сумме до 3 млн. рублей. Ставка составляет 9,9%. Повышение процента происходит при отказе от личного страхования, непредоставлении некоторых документов.

Рефинансирование ипотеки

Одним из наиболее востребованных направлений перекредитования является возможность рефинансировать кредиты по ипотеке. Для лиц, желающих получить такое кредитование, кредитными организациями предлагается несколько схем.

На реструктуризацию ипотеки обычно идут, когда на рынке заметно снижаются процентные ставки. В этом случае, добившись даже небольшого понижения ставки, можно сэкономить приличные деньги. Кроме того, встречается ситуация, когда материальное положение заёмщика ухудшается, и размер текущих ипотечных платежей становится слишком обременительным.

Схемы проведения рефинансирования ипотеки

При рефинансировании ипотеки практикуется несколько стандартных схем кредитования. Как правило, лица, получающие кредитные деньги, используют упрощённую или обычную схему. Рассмотрим подробнее оба этих варианта.

Упрощённый

Чем отличается упрощённый способ? В рамках этого варианта берётся нецелевой кредит. Полученные деньги переводятся на счёт банка для погашения первоначально полученного займа. После этого погашается уже не ипотечный, а нецелевой заём. Плюсом является то, что залог (а им обычно является недвижимость) выводится из-под банка. С другой стороны, на такой вариант банки нечасто соглашаются.

Обычный

В этом случае банк выдаёт целевой кредит, которым погашаются обязательства по ипотеке. С этим же банком заключается новый ипотечный договор с тем же залогом, но, как правило, на новых условиях. Таким образом, меняются условия обслуживания ипотеки.

Как рефинансировать свои долги?

Рефинансировать кредит можно в том же банке, где он открыт, или обратиться за этой услугой в другой банк. Так как далеко не каждый банк предлагает рефинансирование открытых в нем же кредитов. Это относится в большей мере к ипотечным и залоговым продуктам.

Топовые банки предлагают все виды рефинансирования как своих, так и сторонних кредитов. В последние годы банки в борьбе за клиентов постоянно расширяют программы такого вида кредитования.

Схема перекредитования или рефинансирования одинаковая во всех банках, отличаются только условия для клиентов. Для того, что рефинансировать свои долговые обязательства нужно:

- Решить, где вы хотите открыть новый кредит. Будет это тот же самый банк или другой. Сначала проконсультируйтесь о наличии такой программы в вашем банке, узнайте условия и требования.

- Сравнить условия во всех банках, присутствующих в вашем регионе. Это поможет сэкономить часть денег, так как процентные ставки иногда серьезно различаются. Например, Росбанк предлагает рефинансировать сторонние ссуды по ставке от 10,99% годовых, Почта Банк – от 12,9%, а Промсвязьбанк – от 14,9%.

- Оценить экономическую обоснованность перекредитования. Просчитать все потенциальные затраты, так как в некоторых банках существует мораторий на досрочное гашение, то есть придется заплатить комиссию за закрытие кредитного договора ранее срока. Сравните процентные ставки по старому и новому кредиту. Перекредитование целесообразно, если предлагаемая ставка ниже хотя бы на 2%.

- После выбора банка и программы нужно подать заявление на рефинансирование. Требования по этим программам такие же, как и при стандартном потребительском кредитовании. Наличие текущих или даже погашенных длительных просрочек может стать причиной отказа. Многие банки дают возможность отправить заявку онлайн.

- После одобрения заявки банк переведет средства на кредитные счета для погашения задолженности по старым кредитам в соответствии с условиями договора. В случае если рефинансируются залоговые кредиты, то залоги переоформляются на тот банк, который предоставил эту услугу.

Условия рефинансирования и обслуживания

|

Банк — Карта |

|||

|

Максимальная сумма для рефинансирования |

В пределах кредитного лимита (до 500 тысяч ₽) |

В пределах кредитного лимита (до 500 тысяч ₽) |

В пределах кредитного лимита (до 300 тысяч ₽) |

|

Стоимость обслуживания карты |

1200 ₽/год, бесплатно при тратах от 5 тысяч ₽/месяц |

590–1490 ₽/год (в зависимости от пакета услуг или активной дебетовой карты) |

590 ₽/год |

|

Льготный период |

120 дней |

100 дней |

120 дней после рефинансирования, 55 дней на покупки |

|

Процентная ставка после льготного периода |

13,9–29,9% годовых |

11,99–29,2% годовых |

12–29,9% годовых |

По словам генерального директора Frank RG Юрия Грибанова, рефинансирование кредитов, особенно ипотеки, в ближайшее время будет актуально: кризис не взвинтил ставки вверх — наоборот, они могут пойти вниз за ключевой ставкой.

Однако рефинансирование потребительских кредитов — в том числе задолженностей по кредитным картам — не слишком популярно у заёмщиков. «Средний срок кредита наличными — полтора-два года. Когда клиенты созревают на рефинансирование, остаётся не так много времени, и часть заёмщиков предпочитает доплатить кредит, пусть и под более высокую ставку, вместо того, чтобы собирать документы, писать заявление и переводить долг в другой банк», — рассуждает Грибанов.

Упрощённое рефинансирование кредитных карт, которое предлагают банки, — когда перевести задолженность с одной карты на другую можно с помощью приложения, — может вызвать больше интереса у заёмщиков, считает эксперт. При этом банки таким образом приобретут себе новых клиентов, с которыми можно будет поддерживать отношения и дальше.

В чем подвох рефинансирования кредита и есть ли «подводные камни»

А в чем подвох рефинансирования кредита, может подумать внимательный читатель, ведь по сути банк теряет прибыль?!

Подвоха нет! Ситуацию легче понять на простом примере. Предположим, тренер составил расписание для атлета и назначил ему ежедневные 20-километровые пробежки. Спортсмена такая нагрузка истощает, и он просит уменьшить дистанцию до 15 километров, в противном случае грозит вообще отказаться от занятий. Грамотный тренер пойдет на встречу.

Подобная ситуация и с долговыми обязательствами. Если клиент не может справиться с текущей финансовой нагрузкой, то банк должен пойти навстречу и предложить реструктуризацию. Но далеко не каждая финансовая организация «входит в ситуацию», ведь с юридической точки зрения предпосылок для этого нет. В крайнем случае, если заемщик откажется от выплат, в игру вступит отдел взыскания задолженностей, а потом и коллекторское агентство.

Поэтому на арену выходит другой банк, конкурент, который помогает полностью рассчитаться с имеющимся долгом, а взамен получает не проблемного клиента, а человека, который сам к нему обратился и попросил поддержки.

Многие банки весьма охотно предлагают услугу рефинансирования:

- Во-первых, они зарабатывают за счет выдачи кредита;

- Во-вторых, заполучают клиента, который, возможно, продолжит пользоваться его услугами в дальнейшем.

Некоторые заемщики некорректно понимают механизм рефинансирования и пытаются осуществить процедуру самостоятельно. Например, для того, чтобы погасить долг по потребительскому займу, новый кредит в другом или том же банке оформляется самостоятельно, как обычно. В результате, клиент получает не понижение процентной ставки, а ее фактическое повышение, плюс еще один кредит.

Бум такого «перекредитования» пришелся на начало 2000-ых, когда кредиты стали доступны в нашей стране, а финансовая грамотность населения находилась на невысоком уровне.

Что такое рефинансирование

Рефинансирование — это банковская услуга, суть которой заключается в получении нового кредита для погашения старого в другом банке и улучшения условий погашения. Таким образом можно снизить финансовую нагрузку и упростить саму процедуру погашения задолженностей.

Оформив рефинансирование можно добиться следующего:

- Снижение ежемесячного платежа по кредиту. Достигается это путем уменьшения процентной ставки в новом кредитном договоре или увеличением срока кредитования. В первом случае общее долговое обязательство может быть существенно снижено.

- Объединение нескольких кредитов и облегчение условий их погашения. Возможно договор потребительского кредитования с долгом по кредитной карте, овердрафтом и другими задолженностями. При этом вы будете ежемесячно вносить только один платеж, что существенно упростит процедуру.

- Получение дополнительных денежных средств. Банк готов выдать сумму свыше размера старых кредитов. Расходовать денежные средства можно на свое усмотрение.

- Освобождение залогового имущества. Это особо актуально для автокредитов, рефинансировав который возможно получить и распоряжаться автомобилем на свое усмотрение. Можно, например, его не спеша продать по нормальной рыночной цене.

Какие документы нужны для рефинансирования кредита

Как и при любом другом виде кредитования, банк для выдачи рефинансирования должен убедиться в надежности клиента и его способности погасить кредит. Для этого ему потребуется показать следующие документы. необходимые для оформления:

- Паспорт гражданина РФ. По ним кредитная организация сверяет личность, определяет возраст заемщика и проверяет наличие регистрации. Некоторые банки готовы финансировать клиентов с временной регистрацией, а некоторые требуют ее наличие только в регионе присутствия отделения.

- Документ подтверждающий доход. Основное условие для оформления кредита на рефинансирование. Как правило, это справка 2-НДФЛ, но в некоторых случаях ее можно заменить справкой по форме банка или в свободной форме заверенной работодателем, выписка с зарплатного банковского счета, налоговая декларация 3-НДФЛ, запрос на место работы или другие альтернативные способы. также есть кредитные организации, готовые оформить рефинансирование без подтверждения дохода документами.

- Трудовая книжка. Обычно требуется предоставить копию всех заполненных страниц с заверением работодателя.

- Страховой номер индивидуального лицевого счета (СНИЛС). Обычно требуется в качестве дополнительного документа.

- Документы по рефинансируемым задолженностям. Ключевое для оформления . Большинство кредитных организаций требуются кредитный договор (иногда достаточно его номера и дата заключения), выписка из другого банка об остатке задолженности, реквизиты для перевода средств на счет для досрочного погашения.

Как проходит оформление

Процесс оформления рефинансирования по сути не отличается от получения обычного кредита, за исключением предоставления всей информации о текущих задолженностях. Многие банки принимают заявки в онлайн режиме и после обработки данных и вынесении предварительного решения приглашают в отделение со всеми документами. Можно сразу посетить офис кредитной организации и подать заявление, но иногда это влияет на итоговую процентную ставку.

После подачи документов для рефинансирования их обработка занимает в среднем от 1 до 5 дней. В случае принятия положительного решения необходимо посетить отделение уже для оформления кредита и выдачи денежных средств. Деньги переводятся на счета в других банках для погашения текущих задолженностей или выдаются клиенту (наличными или на карту) и ему самостоятельно требуется закрыть свои долги. При этом часто требуется в отведенный срок подтвердить полное погашение, иначе могут быть применены штрафные санкции.

Куда лучше обратиться

В связи с постоянным снижением процентных ставок услуга рефинансирования стала очень популярной. Сегодня большинство банков готовы оформить новый кредит клиенту для погашения строго в другой кредитной организацией. Выбор того, куда лучше обратиться, зависит от текущих условий кредитного договора, финансовых возможностей, региона проживания и личных предпочтений. Мы рекомендуем воспользоваться нашим каталогом и подобрать наиболее подходящее предложение.

Рефинансирование может действительно помочь в погашении кредитов, уменьшив финансовую нагрузку на заемщика и упростив процедуру внесения платежей. Но чтобы оформить соответствующий договор необходимо собрать документы и подать заявки в несколько банков для повышения вероятности одобрения.

Лучшие банки по рефинансированию ипотеки

Помимо прочих направлений, в банках для физических лиц предлагается и перекредитование ипотечных займов. Рассмотрим подробнее лучшие предложения в этом сегменте финансовых операций.

Открытие

В данном банке сумма займа составляет от 500 тысяч до 15 миллионов рублей. Однако, в Москве, Санкт-Петербурге, а также в областях вокруг этих городов кредитный лимит увеличен до 30 миллионов рублей. Минимальная ставка по займу составляет 9,6% годовых, максимальная – 17,1%. Заёмные средства выдаются на срок от трёх до 30 лет. У заёмщика не должно быть долгов по ипотеке. Кроме того, за последние 180 дней у него не должно быть просрочек более чем на 30 дней.

|

Сравнить |

Максимальная сумма |

ГПС(%)* |

Возрастное ограничение |

Возможные сроки |

|---|---|---|---|---|

| 5000000 Руб. | 9.9 % | — | 24-60 мес. |

Альфа-Банк

Одним из банков, предлагающих рефинансирование ипотеки, является Альфа-Банк. Сумма перекредитования – от 600 тысяч до 50 миллионов рублей, срок кредитования от трёх до тридцати лет, минимальная процентная ставка – 9,69% годовых. Допускается задолженность клиента по ипотеке перед прежним кредитором, она погашается в рамках определённой процедуры. После её завершения клиент рассчитывается по ипотеке исключительно с Альфа-Банком.

|

Сравнить |

Максимальная сумма |

ГПС(%)* |

Возрастное ограничение |

Возможные сроки |

|---|---|---|---|---|

| 3000000 Руб. | 9.9 % | — | 84 мес. |

Как выбрать банк для рефинансирования ипотеки?

Критерии выбора банка для рефинансирования недвижимости следующие:

- Низкая процентная ставка по рефинансированию ипотеки;

- Большая сумма кредита;

- Досрочное погашение без дополнительных санкций;

- Краткие сроки рассмотрения заявок и оформления документации.

Это максимально выгодные критерии для заемщиков. По ним можно ориентироваться и подбирать правильную компанию. Есть определенные банки, в которых выгодно проводить именно рефинансирование ипотеки, а не оформлять первичный кредит.

Обзор банков с условием рефинансирования кредита на жилье:

- Альфа-Банк. Можно рефинансировать ипотеку любого банка. Если клиент не был зарегистрирован в системе, то ему могут выдать до 1,5 миллиона рублей, а если он не в первый раз обращается в компанию, то сумма повышается до 3 миллионов рублей. Минимальная процентная ставка – 11,99% годовых. Программа беззалоговая, поэтому владельцем ипотечной квартиры становится заемщик, который может во время выплат параллельно сдавать квартиру в аренду.

- ВТБ24 банк. Ставка у этого учреждения максимально выгодная – 10,7% годовых. Обязательное условие – оформление комплексного страхования. В случае отказа ставка повышается на один процент. Максимальный срок кредитования – 30 лет, кредит можно погасить досрочно без выплат санкций, а максимальная сумма кредита составляет до 30 миллионов рублей.

- Сбербанк. Рефинансирование возможно только ипотеки другого банка. Минимальная ставка стартует от 10,9%. Не требуется справок от предыдущего кредитора и разрешение на рефинансирование. Ставка повышается, если клиент хочет объединить рефинансирование с потребительским кредитом, а также отказывается страховаться в банке.

- Райффайзенбанк.Компания предлагает провести рефинансирование с процентной ставкой в размере 9,99% годовых. Можно рефинансировать не только ипотеку, но и другие виды кредитов. Максимальный размер выплаты – 26 миллионов рублей, а максимальный срок выдачи составляет 25 лет.

Рефинансировать ипотеку многодетной семье можно в тех банках, которые участвуют в государственных программах поддержки и одновременно предлагают процедуру рефинансирования. Выбрать необходимо по тем же критериям, что и в остальных случаях. Наиболее выгодные варианты:

- Сбербанк России;

- ВТБ 24;

- Россельхозбанк;

- «Первомайский».