Обзор брокера втб: развод или нет + реальные отзывы трейдеров

Содержание:

Куда инвестировать — разрешенные инструменты

На Московской бирже с ИИС можно приобрести:

- акции и облигации «голубых фишек» — крупных предприятий первого эшелона;

- бумаги компаний второго эшелона;

- государственные облигации, включая самый надежный инструмент – облигации федерального займа ОФЗ (кроме ОФЗ-н);

- депозитарные расписки;

Депозитарные расписки – бумаги, выпускаемые российскими банками под залог российских и иностранных ценных бумаг, ЕTF – бумаги зарубежных инвестфондов.

На срочном рынке продаются производные финансовые инструменты – фьючерсы и опционы. Это высокорискованные активы, торговать которыми начинающему инвестору не рекомендуется.

ВТБ инвестиции-вход в личный кабинет

Еще один интересный раздел ресурса, выполненный специально для тех, кто захотел вкладывать средства совместно с ВТБ, это личный кабинет клиента.

Определение ЛК

Определение ЛК

Личный кабинет или ЛК – специальный закрытый раздел ресурса. Сюда могут попасть только зарегистрированные в системе пользователи. В целом, ЛК позволяет управлять своими капиталами и просматривать всю значимую информацию о компаниях, в которые они инвестируют.

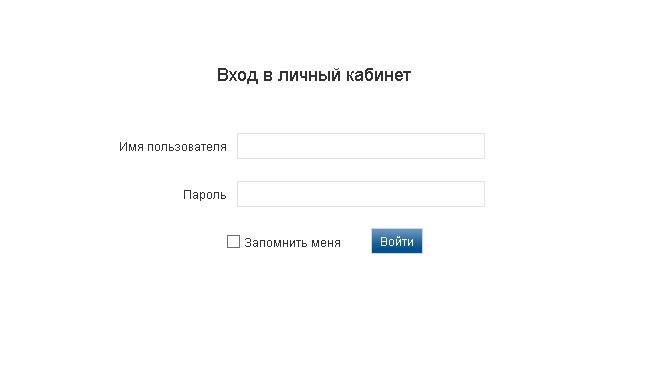

После того, как информация будет обработана банком, клиент получает логин и пароль для входа в кабинет.

Окно входа на сайте

Окно входа на сайте

В дальнейшем пароль и логин можно сменить – при наличии личного желания или же в целях повышения безопасности сохранности пользовательских данных.

Поэтому, подбирая новый пароль, следует избегать использования личных данных, таких, как имя, год рождения, домашний адрес. Лучше всего использовать случайный набор строчных и прописных букв, а также цифры.

Подобный подход позволит не переживать о безопасности сведений и возможности несанкционированного доступа в личный кабинет.

Разделы ЛК для пользователя услуг

Разделы ЛК для пользователя услуг

После регистрации и входа в ЛК клиент видит интерфейс раздела, где может выбрать все нужные сведения и выполнить необходимые задачи.

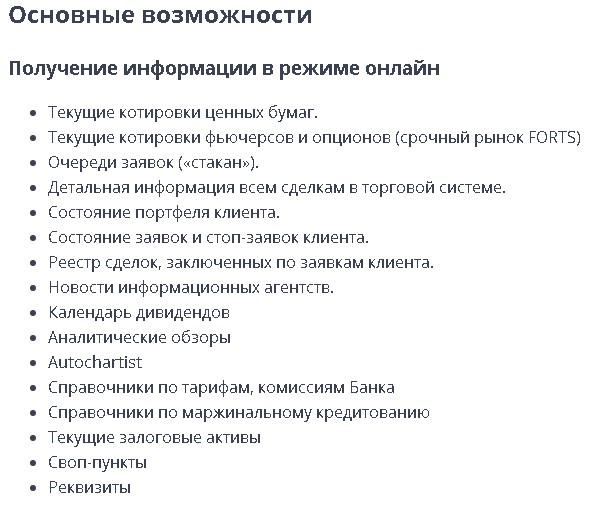

Основные возможности ЛК

Основные возможности ЛК

В частности, в кабинете клиента в любое время и из любой точки страны можно:

- Изучить новости компании;

- Просмотреть все осуществленные сделки;

- Вывести средства из системы или же наоборот внести дополнительный инвестиционный взнос;

- Запросить отчетность по всем проводимым операциям и движениям средств на счете;

- Изменить личные данные и просмотреть действующие ключи для электронного подписания документов;

- Найти необходимые контактные данные;

- Просмотреть показатели аналитики информации на фондовых рынках и так далее.

Иными словами, при помощи ЛК можно быстро и просто узнать всю информацию о своих финансах и управлении активами.

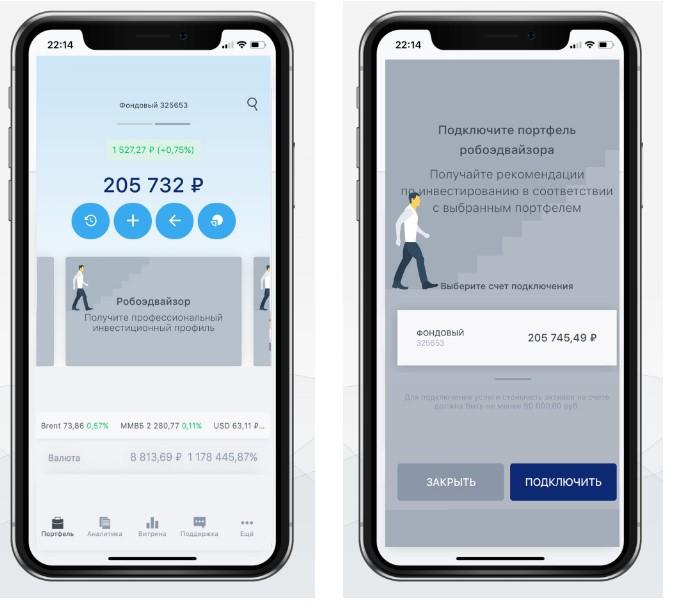

Примечательно, что зайти в ЛК можно и с компьютера или ноутбука и с мобильного устройства, поддерживающего стабильное соединение с сетью интернет – при помощи специального приложения компании.

Интерфейс приложения для мобильных устройств

Интерфейс приложения для мобильных устройств

Скачать приложение для сотового телефона или планшета можно с любого официального ресурса компании или с сайта компании-партнера, например, с Google Play, введя в строку поиска нужное название.

Пополнение ИИС

Это — самый запутанный и сложный этап, и лучше всего его совместить с открытием ИИС, чтобы инвестиционный менеджер смог помочь и с зачислением денег в том числе. Тем не менее, зачислять деньги теоретически можно из любого отделения банка ВТБ.

Процесс пополнения ИИС состоит из следующих этапов:

- Внесение денег на карточку

- Перевод денег с «мастер-счёта» на «текущий»

- Перевод денег с «текущего» банковского счёта на ИИС

Внесение денег на карточку

Находим банкомат с функцией приёма денег, вставляем карточку, нажимаем «внести наличные» и кладём пачку денег в окно приёма купюр. Банкомат пересчитает купюры, возможно, вернёт обратно те, которые ему не понравились и предложит подтвердить внесение денег на карточку.

Внутрибанковский перевод

Далее понадобится компьютер с возможностью выхода в интернет или смартфон на Android или iOS (Apple). Второй вариант удобнее, но на всякий случай будут описаны оба.

С компьютера

Это может быть как свой собственный ноутбук с возможностью выхода в интернет. Если же у нас нет ноутбука с выходом в интернет, нужно, чтобы нам предоставили для этих целей компьютер одного из менеджеров банка.

Не нужно просить менеджера банка сделать всю последующую процедуру за вас, т.к. не рекомендуется кому-либо сообщать свои данные для входа в систему ВТБ-онлайн (логин и пароль), да и лучше научиться проделывать всю процедуру самому, чтобы понимать, что происходит.

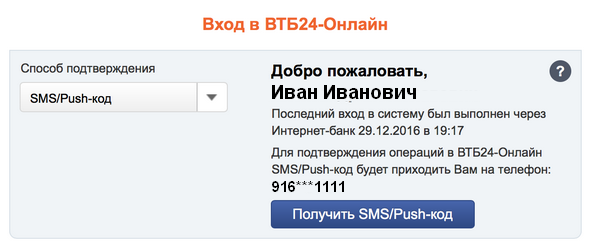

Вход в ВТБ-онлайн подтверждается СМСкой, присланной на телефон, указанный при открытии ИИС:

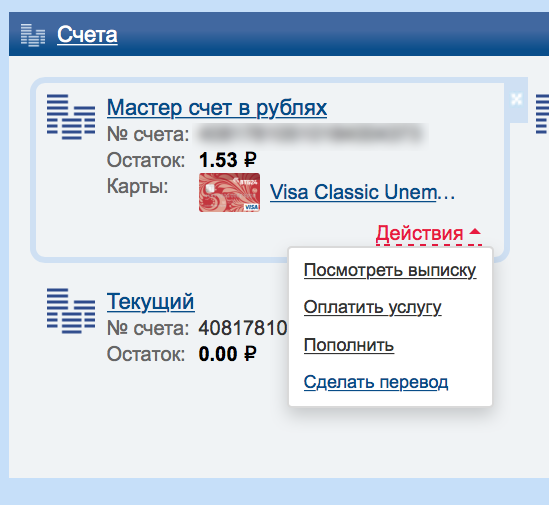

Сумма, внесённая нами на карточку через банкомат отразится на «мастер-счёте»:

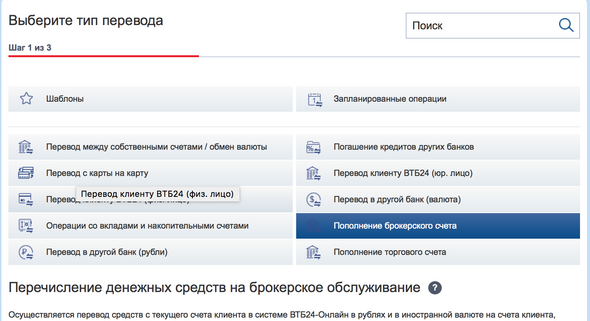

Нужно перевести эту сумму на ИИС. Для этого: 1) выбираем в верхнем меню «переводы», далее «Пополнение брокерского счёта» или же 2) раскрываем подменю «действия по счёту» и выбираем «сделать перевод». После этого мы попадём в меню выбора видов перевода:

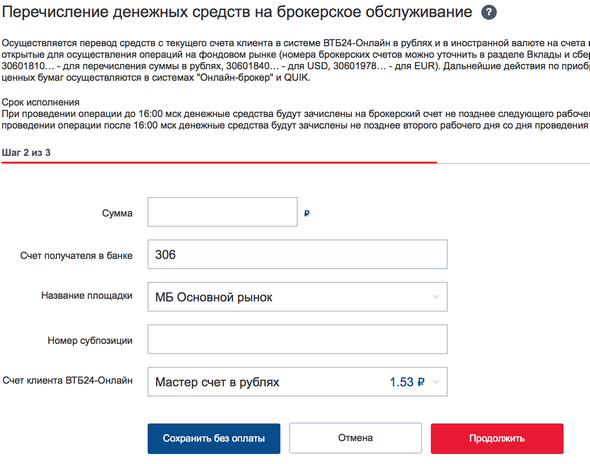

Выбираем «Пополнение брокерского счёта», откроется форма платёжного поручения.

Заполняем её: указываем сумму, а также «номер субпозиции»:

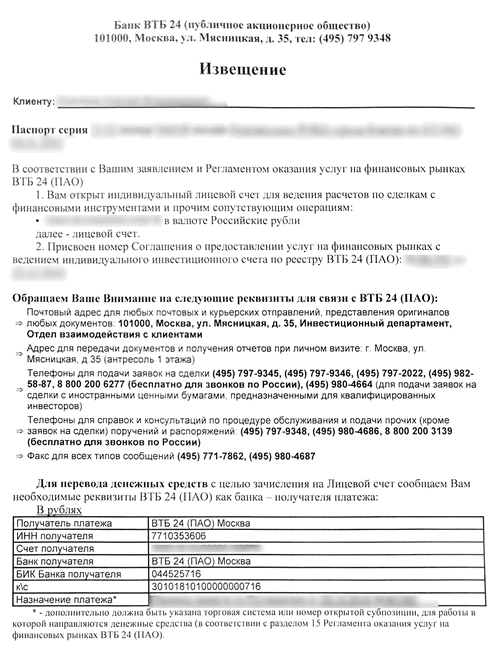

Номер субпозиции находится в документе «Извещение об открытии ИИС» в таблице реквизитов, в поле «назначение платежа»:

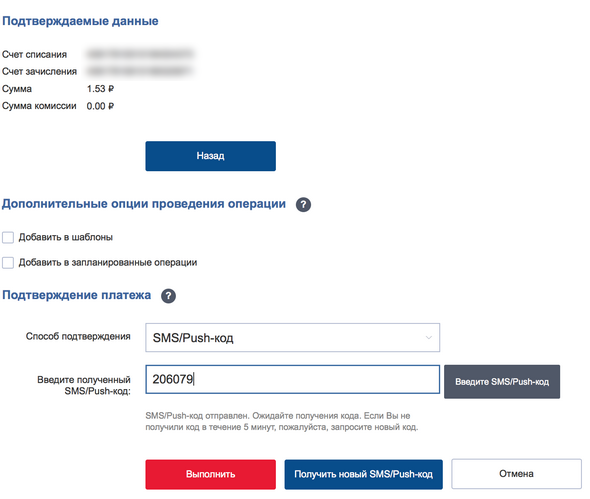

Нажимаем красную кнопку «Продолжить», а далее система запросит подтверждающий код из СМС, взводим его и нажимаем «Выполнить»:

В течение 5 минут деньги окажутся на нашем ИИС.

Со смартфона

Со смартфона весь процесс выглядит попроще. Надо заранее позаботиться, чтобы приложение уже было установлено на нашем смартфоне перед тем, как мы решим с помощью него пополнять свой ИИС в ВТБ24. Запускаем приложение:

Вводим логин и пароль. Логин содержится в документе «Заявление клиента на предоставление комплексного обслуживания в ВТБ24», а пароль был выслан в виде СМС на мобильный номер вскоре после открытия счетов в ВТБ24. После ввода логина-пароля приложение может задуматься на 10-15 секунд:

При первичном входе, возможно, система попросит изменить первоначальный пароль. Новый пароль должен состоять только из одних цифр.

Далее мы попадём на экран с подтверждением входа. На телефон придёт пароль для подтверждения входа:

После ввода подтверждающего кода, присланного нам по СМС, мы попадём в систему управления нашими банковскими счетами.

Внесённая нами через банкомат сумма отобразится на «мастер-счёте». Нужно нажать кнопку «перевести» и мы попадём в меню платежных операций, в котором надо выбрать пункт «Перечисление средств на брокерское обслуживание»:

Откроется форма платёжного поручения. Заполняем её: указываем сумму, а также «номер субпозиции» (Номер субпозиции берём из реквизитов нашего ИИС, которые указаны в документе «Извещение об открытии ИИС» в таблице реквизитов, в поле «назначение платежа»):

Нажимаем кнопку «Продолжить», затем подтверждаем кодом из СМС нашу операцию. Через 5 минут деньги окажутся на ИИС.

Продолжение: документы от ВТБ24 для налоговой

Минусы брокера ВТБ

Минус №1 Как открыть брокерский счет в ВТБ также быстро, как в Тинькофф?

Совершенно новые потенциальные клиенты имеют проблемы с дистанционным открытием брокерского счета. Вроде бы и банковскую карту получается оформить, и доступ к банку, но брокерский счет сложно открыть без посещения офиса. У меня, кстати, такая же проблема была. И связана она была с тем, что у меня нет карты ВТБ.

Кто-то предлагает открыть брокерский счет через приложение “ВТБ Мои инвестиции”, хотя по отзывам опять же не у всех получается и там открыть счет.

Вот в Тинькофф Инвестиции,не имея никаких банковских карт банка Тинькофф, достаточно легко открывается брокерский счет. А через пару дней приезжает представитель банка, и привозит пачку документов для подписи и дебетовую карту Тинькофф.

У меня получилось открыть брокерский счет через приложение ВТБ инвестиции. Через сайт не получилось.

Минус №2 Пополнение брокерского счета. Если пополнять сумму брокерского счета с карты, через приложение “ВТБ Инвестиции”, то это будет не бесплатно.

Минус №3 Вывод денег с брокерского счета не молниеносный. Обычно заявка обрабатывается на следующий день и в зависимости от режима торгов.

Хотя это не принципиальный минус.

Минус №4 Все те же скрытые комиссии. Несмотря на то, что приложение для инвестиций рассчитано на новеньких инвесторов, очень много разных комиссий по операциям с акциями иностранных компаний, с глобальными депозитарными расписками.

И очень дорогая подача заявок по телефону. Примерно 150 рублей одна заявка. А ведь при работе с облигациями такие звонки могут понадобиться в работе.

Минус №5 Необходимость посещения офиса ВТБ для открытия брокерского счета еще актуальна. Да, повторюсь, выше уже писала, что дистанционно открыть брокерский счет может и не получиться через сайт. И почему-то эта проблема так и тянется за ВТБ.

А ведь конкуренты:Кит-Финанс, Сбербанк, БКС, Финам, Тинькофф заключают почти все брокерские договора онлайн.

Минус №6 Такой же как и у Тинькофф: нет двухфакторной аутентификации. Заходишь по 5-значному пин-коду в приложении и торгуешь. А вот если потеряешь смартфон, то злоумышленники могут спокойно воспользоваться вашим брокерским счетом.

Странно, почему так трудно настроить, ведь это забота о клиентах. Ведь в Сбербанке в приложение для инвестиций не зайдешь просто так.

Минус №7 На графиках в приложении не отмечаются знаками точки входа или выхода (можно было бы какими-то кружочками технически дать клиентам такую возможность отмечать).

В остальных случаях больше позитивных отзывов, хотя я думаю все равно клиенты делают некую скидку брокеру из-за того, что банк частично государственный. А значит, что риски обанкротиться или непредвиденно закрыться ничтожно малы.

Минус №8 Очень тяжело дозвониться в службу поддержки, да и помочь она всегда может. Часто некомпетентные сотрудники попадаются на линии. Еще хуже, чем у Сбербанка техническая поддержка.

Плюсы мы рассматривать подробно не будем, единственное, что хочу отметить-это бесплатная банковская карта.

Обычно банки не говорят своим клиентам о бесплатных моментальных банковских картах (пакет услуг “Базовый”). Ну потому что им надо зарабатывать и не только на кредитах. Вот как раз ее можно и использовать для пополнения и вывода денежных средств с брокерского счета в ВТБ.

Состоятельным клиентам

Попробуйте услугу «Персональный советник» — это профессиональный инвестиционный консультант, который успешно торгует на финансовых рынках больше 10 лет, с опытом управления активами от 1 млрд рублей. Советник будет предлагать вам индивидуальные инвестиционные рекомендации, чтобы вы могли получить лучшую доходность.

Составит оптимальную стратегию. Советник позвонит вам и детально обговорит: в какой валюте вы хотите инвестировать,на каких рынках, в какие ценные бумаги, предполагаемые уровни доходности и риска. И чтобы предложить вам лучшие торговые идеи, советники используют всю экспертизу ВТБ: отчеты инвестбанка ВТБ, инвестидеи от отдела брокерской аналитики, консенсус-прогнозы Bloomberg и свой опыт.

Сэкономит время

С персональным советником не нужно самим следить за новостями мира и компаний: если произойдет что-то срочное и важное, он с вами сразу же свяжется и предложит план действий. Общаться с советником можно так часто, насколько вам удобно: раз в месяц, неделю или несколько раз в день.

Поможет разобраться. Если вы начинаете инвестировать, советник объяснит, как устроены финансовые рынки и как правильно себя вести на них в различных ситуациях. Если что-то пойдет не по плану, например, у компании выйдет плохой отчет, резко начнут дешеветь акции, то советник убережет от продажи бумаг на эмоциях, расскажет о причинах низкой прибыли и откорректирует стратегию.

Сколько стоит.

ИСС «ВТБ24 Брокер»: основные сведения

Индивидуальный инвестиционный счёт — брокерский счёт (счёт внутреннего учёта денежных средств и ценных бумаг клиента банка), по которому его владелец может получить налоговый вычет.

Условия открытия счёта такие же, как и у обычного брокерского счёта:

- Максимальная годовая сумма пополнения баланса — 1 млн. рублей: если клиент внесёт бОльшую сумму, она будет возвращена на его мастер-счёт;

- Минимальная сумма не обозначена, вы можете открыть счёт с минимальным балансом, но для получения прибыли эксперты «ВТБ24» советуют пополнять счёт минимум на 100 тыс. руб.;

- Валюта — Российский рубль: с данным инвестиционным счётом у Вас не будет возможности приобретать ценные бумаги зарубежных компаний, выпущенные не в рублях;

- Один индивидуальный инвестиционный счёт на одного клиента: «ВТБ24» позволяет открывать только один ИИС на одно зарегистрированное физическое лицо, но при этом несколько брокерских счетов. Переводить деньги со стороннего ИИС в «ВТБ24» нельзя;

- Нельзя снимать средства, но пополнять счёт можно в неограниченном количестве внутри лимита в 1 млн. руб.;

- Получение налогового вычета возможно только по прошествии 3-х лет с момента открытия счёта: функционировать счёт может неограниченно долго, но налоговый вычет может быть получен не с момента пополнения, а с момента открытия счёта.

За счёт того, что данный финансовый продукт находится на российском рынке относительно недавно, отзывы на него в основном положительные за счёт разницы между вкладами, по которым нельзя вернуть налог, и ИИС, где это можно осуществить.

Работать на индивидуальном инвестиционном счёте можно со следующими финансовыми инструментами:

- акции и облигации национальных компаний;

- федеральные и муниципальные облигации;

- производные инструменты на срочном рынке;

- структурные продукты;

- паи ПИФов трёх управляющих компаний, сотрудничающих с группой «ВТБ»;

- ценные бумаги внебиржевой секции ММВБ.

Работать с ИИС можно через систему QUIK или через онлайн платформу, также доступен и мобильный доступ, что полностью развязывает руки начинающим трейдерам в выборе устройства.

Исходя из всего вышесказанного, можно заключить, что ИИС — тот же брокерский счёт, но с расширенными возможностями возврата налога, созданный для увеличения доли частных инвестиций и их объёма на российском рынке ценных бумаг.

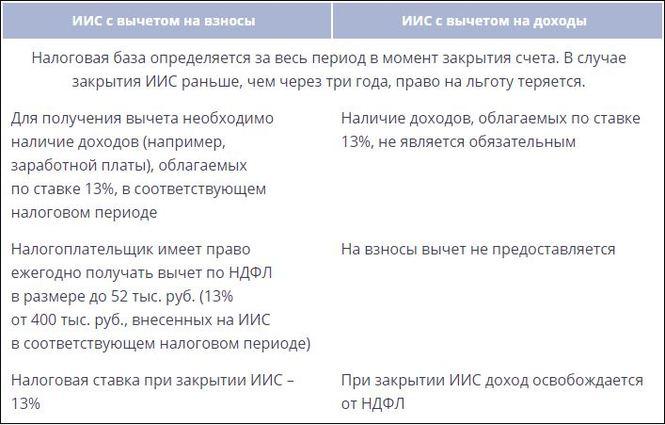

Одним из способов получения прибыли по ИИС являются налоговые преференции. Закон предполагает два типа налоговых вычетов:

- На сумму внесённых на ИИС средств: Вы можете получить 13% от баланса счёта по истечении трёх лет. Максимальная сумма — 130 тыс. руб. (13% от порога средств на счёте — 1 млн. руб.) Инвестор получает право на получение налога, если он официально трудоустроен и платит НДФЛ.

- На доход. Весь доход, который Вы получаете от операций на валютном рынке не будет облагаться налогом 13% на прибыль, независимо от характера прибыли: дивиденд, купон, разница между куплей и продажей.

Обращаем Ваше внимание, что изменить схему возврата налога в течение срока действия счёта нельзя. Вам нужно будет выбрать торговую стратегию, которой Вы будете пользоваться, заранее

Вы можете получить налоговый вычет по ИИС в «ВТБ24 Брокер» по истечении трёх лет существования счёта. Но если Вы воспользуетесь первым видом возврата, то возмещать налоги можно будет каждый год при условии, что счёт будет закрыт не раньше трёх лет с момента открытия. Если закрыть его раньше, то все полученные средства будут возвращены брокеру вместе с комиссией за перевод в размере одного процента.

Как самостоятельно получить вычет

Чтобы получить вычет, нужно собрать все документы, заполнить декларацию 3-НДФЛ, заявление на возврат налога и передать все документы в налоговую. Это можно сделать лично в отделении или онлайн через кабинет налогоплательщика с помощью электронной подписи.

Для вычета типа А нужно выгрузить из личного кабинета на нашем сайте или в ВТБ-Онлайн:

— копия брокерского соглашения клиента с банком;

— извещение об открытии счета;

— брокерский отчет за календарный год.

Взять у работодателя:

— документ, который подтверждает уплату подоходного налога за прошлый год — справку 2-НДФЛ.

Заполнить самостоятельно:

— заявление на возврат налога;

— декларация 3-НДФЛ.

Чтобы получить вычет типа Б по брокерскому договору на ИИС, достаточно предоставить брокеру справку от налоговой, что вы не пользовались вычетом другого вида.

Как открыть инвестиционный счет: пошаговая инструкция

- Выбираем брокера. Большинство потенциальных инвесторов удовлетворят условия топов, перечисленных в этой статье.

- Изучаем сайт брокера. У всех из этого списка есть меню со ссылкой на онлайн-открытие. Сбербанк и ВТБ позволяют открывать ИИС онлайн из своих приложений банк-клиент. Десктопные и мобильные версии.

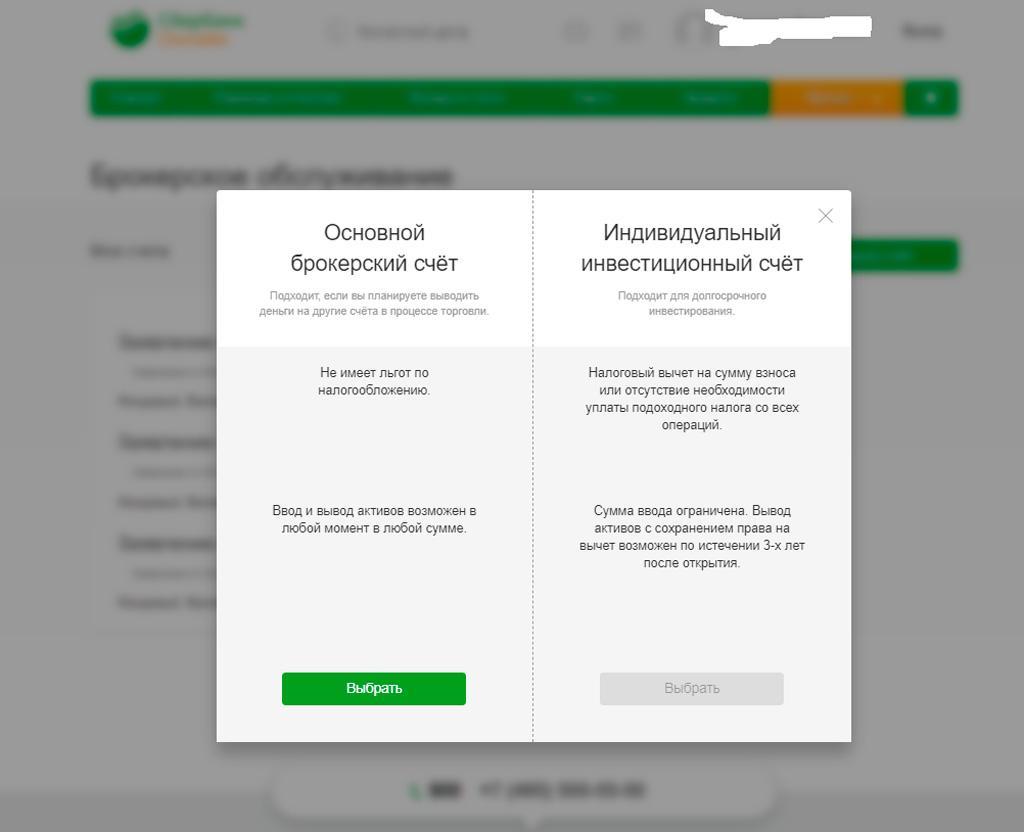

Так выглядит форма открытия из приложения ВТБ-онлайн под Windows:

Форма открытия ИИС через Сбербанк Онлайн на ПК:

Если вы уже являетесь клиентом этих банков, для открытия ИИС посещать офис необязательно.

Очень подробная форма открытия ИИС брокера «Открытие». С разъяснениями (включая видео) и вариантами выбора. После прочтения даже у новичков не должно остаться вопросов.

Аналогичные формы онлайн есть и у других брокеров.

Оформляем с брокером все необходимые документы. После открытия ИИС перечисляем на него деньги. После этого можно приступать к покупке акций или других инструментов.

ВТБ Брокер: краткий обзор

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Брокерские услуги ВТБ оказываются по лицензии, выданной еще в 2003 г. Сочетание фактора государственного контроля и большой клиентской базы не может не создать впечатления высокой надежности и безопасности сотрудничества. В конце концов, второй по величине банк страны не может не занимать заметной доли на рынке. Благодаря этому ВТБ имеет в рейтинге Московской биржи следующие позиции:

- 3 место по числу заключенных договоров;

- 2 место по количеству активных клиентов;

- 11 место по объему операций.

Из статистики видно, что эту компанию, как и Сбербанк, предпочитают консервативно настроенные люди с небольшим депозитом, несклонные к спекулятивным сделкам.

Подробный отзыв о ВТБ Брокер я уже публиковал, здесь отмечу только ключевые моменты, важные для принятия решения об открытии счёта. Причинами для выбора ВТБ, помимо госучастия и репутации надежной компании, можно считать:

- доступ к зарубежным бумагам;

- относительно низкие комиссии;

- наличие адекватного мобильного приложения для торговли.

Однако нельзя не обратить внимания на негативные отзывы, которые в первую очередь касаются «неповоротливости» большой бюрократической структуры. Недовольными часто остаются опытные биржевые игроки, которым недостаточно функциональности мобильного сервиса «Мои инвестиции». Они также отмечают, что получить код доступа к терминалу Quik довольно сложно. Встречаются жалобы и на то, что сотрудники ВТБ Брокер часто не знают, как отвечать на вопросы трейдеров и демонстрируют низкий уровень компетенции. Кроме того, ВТБ не дает доступ к производным инструментам, а значит не удастся использовать стратегии хеджирования фьючерсами и опционами.