Выгода мультивалютных вкладов тинькофф

Содержание:

- Преимущества карты

- Какую карту можно сделать мультивалютной

- Продукты Банки.ру

- Калькуляторы мультивалютная карта Тинькофф

- Вклады и инвестиции мультивалютная карта Тинькофф

- Кредиты и займы мультивалютная карта Тинькофф

- Страхование мультивалютная карта Тинькофф

- Карты мультивалютная карта Тинькофф

- Ипотека мультивалютная карта Тинькофф

- Микрозаймы мультивалютная карта Тинькофф

- Дебетовые карты мультивалютная карта Тинькофф

- Кредитные карты мультивалютная карта Тинькофф

- ОСАГО и КАСКО мультивалютная карта Тинькофф

- Расчетно-кассовое обслуживание мультивалютная карта Тинькофф

- Потребительские кредиты

- Ипотечные кредиты

- Как открыть

- Зачем нужна мультивалютная карта?

- В какой валюте можно открыть мультивалютную карту Тинькофф

- Как выбрать и оформить мультивалютную карту

- Мультивалютная карта от Тинькофф-банка

- Плюсы и минусы мультивалютной дебетовой карты

- Преимущества мультивалютной карты Тинькофф

- Процесс снятия наличных мультивалютная карта Тинькофф

- Плюсы и минусы мультивалютных карт

- Как пользоваться мультивалютной картой

- Для чего нужна мультивалютность?

- Выгодна ли мультивалютная карта

- Преимущества и недостатки мультивалютной карты

- Как пополнить мультивалютную карту

- Частичное снятие средств

- Главные особенности мультивалютной карты

мультивалютная карта Тинькофф — узнайте, почему выгодно открывать такую дебетовую карту, в какой валюте ее открыть и необходимые условия для ее получения. Тарифы мультивалютной карты Тинькофф, как обменять валюту на рубли и снять наличные.

Преимущества карты

Мультивалютная карта (МВК) обладает рядом преимуществ. В первую очередь – экономия на конвертации при оплате товаров в иностранной валюте. Гораздо выгодней рассчитываться за товары в валюте продажи, то есть, если продают в евро, то и оплачивать лучше евро.

При расчете с рублевого счета, деньги продавцу поступают сразу же, а сумму, соответствующую курсу на данный момент, замораживают. Само списание происходит только через несколько дней после покупки и, если курс изменится в большую сторону, денег будет списано больше.

Например, вы покупаете товар за 10 долларов 25 июня по курсу 64,5. На карточке сразу же блокируется 645 рублей. После обработки запроса, допустим, 27 июня, курс вырастет до 66,7. Тогда списано будет уже не 645, а 667 рублей. Если же вы оплатите покупку долларами, то никаких переплат не будет: по какому курсу обменяна валюта, по тому и будет списание. Можно купить иностранные деньги по наиболее выгодному курсу и просто хранить их на карте до востребования.

Конечно, путешественники всегда могут обзавестись долларовой картой, но в таком случае придется постоянно иметь при себе несколько пластиков, а тем, кто часто путешествует по всему миру, необходимо будет оформлять карту на каждую валюту. Обладатели МВК Тинькофф смогут оплачивать товары в любой валюте, имея на руках всего одну карту.

Для держателей пластика действуют выгодные тарифы, предусматривающие начисление процентов на остаток и кешбэк со всех покупок от 1 до 30%. Причем возврат происходит именно деньгами, а не бонусами. Независимо от того, какая валюта активна, кешбэк возвращается на счет, с которого совершалась оплата.

По условия мультивалютной дебетовой карты Тинькофф , если соблюдено одно из требований банка:

- оформлен кредит в Тинькофф;

- открыт вклад более чем на 50 тыс. рублей;

- в течение месяца на карточке лежало более 30 тыс. рублей (но не меньше в любой момент времени).

В остальных случаях ежемесячная стоимость обслуживания мультивалютной карты Тинькофф составит 99 рублей. Все остальные счета обслуживаются бесплатно.

Какую карту можно сделать мультивалютной

МВК – это не специальный отдельный продукт от банка, а дополнительная опция дебетовой карты Тинькофф Блэк. Мультивалютность поддерживает как стандартная, так и премиальная карточка. Вы можете заказать новую карту или сделать мультивалютной уже имеющийся черный пластик.

Важно: мультивалютным станут все дополнительные карточки, привязанные к вашему счету. Если дополнительная карта выпущена на вас, то разницы между пластиками не будет

Небольшие ограничения, например, отказ от предоставления выписки, предусмотрены, если дополнительная карточка выпущена на другого человека.

Продукты Банки.ру

Калькуляторы мультивалютная карта Тинькофф

Калькулятор вкладов

Калькулятор кредитов

Калькулятор ипотеки

Калькулятор ипотечного страхования

Калькулятор ВЗР

Калькулятор автокредитов

Рассчитать ОСАГО

Рассчитать КАСКО

Вклады и инвестиции мультивалютная карта Тинькофф

Вклады в Сбербанке

В Почта банке

В рублях

С высоким процентом

Вклады с онлайн заявкой

Акции российских компаний

Покупка ОФЗ

Кредиты и займы мультивалютная карта Тинькофф

Кредиты в Сбербанке

С онлайн заявкой

Наличными

Для пенсионеров

Займ онлайн на карту

Срочный займ на карту

Займ без отказа

Беспроцентный займ

Займ на Киви кошелек

Страхование мультивалютная карта Тинькофф

Электронный полис ОСАГО

Ипотечное страхование

Страховка для Шенгена

Страховка в Турцию

Страхование недвижимости

Страхование жизни

Карты мультивалютная карта Тинькофф

Онлайн заявка на кредитную карту

Кредитная карта Тинькофф Платинум

Кредитки без справки о доходах

Онлайн заявка на дебетовую карту

Золотая карта Сбербанка

Пенсионная карта Мир от Сбербанка

Ипотека мультивалютная карта Тинькофф

Ипотека в Альфа-Банке

Ипотека в ВТБ

Ипотека в Сбербанке

Рефинансирование ипотеки

Льготная ипотека

Ипотека на вторичное жилье

Микрозаймы мультивалютная карта Тинькофф

Займы с 18 лет на карту

Деньги по паспорту

Новинки микрозаймов

Займы 100000 рублей

Займ на год с плохой кредитной историей

Лучшие займы

Займ с большим лимитом

Займ денег

Займ для граждан СНГ

Займ без почты

Дебетовые карты мультивалютная карта Тинькофф

Momentum от Сбербанка

Дебетовые карты банков

Получить дебетовую карту за один день

Банк Авангард дебетовые карты для физических лиц

Дебетовая карта для ребенка

Валютная карта Альфа банка

МКБ Мудрость

Карта Польза Хоум Кредит условия использования

Мультикарта ВТБ 24

Кредитные карты мультивалютная карта Тинькофф

Кредитная карта сбербанк

Кредитная карта Тинькофф

Кредитная карта без отказа

Кредитные карты с плохой кредитной историей онлайн

Кредитные карты все банки

Кредитная карта без проверок кредитной истории

Кредитная карта альфа банка 100

Карта Райффайзен

Кредитная карта альфа

Кредитные карты проценты

ОСАГО и КАСКО мультивалютная карта Тинькофф

Осаго дешево

Электронный полис

Полис осаго Ингосстрах

Ресо осаго онлайн

АльфаСтрахование осаго

Росгосстрах осаго

Тинькофф страхование осаго

Макс осаго

Согаз осаго онлайн

Расчетно-кассовое обслуживание мультивалютная карта Тинькофф

Расчетный счет для акционерных обществ

РКО выгодные тарифы в Сбербанке

Открыть расчетный счет в Россельхоз банке

РКО в МТС банке

РКО

Потребительские кредиты

Кредит наличными

Почта банки онлайн заявка на кредит

Банки дающие кредит с плохой КИ

Кредит под залог автомобиля

Банк Санкт-Петербург кредитный калькулятор

5 млн

Кредит на сумму 1000000 рублей

Взять кредит 100 000 рублей

Кредит наличными 3 млн рублей

Кредит на 20 лет

Ипотечные кредиты

Ипотека на вторичном рынке

Ипотечный кредит без первоначального взноса

Новые ипотечные предложения

Рефинансирование ипотеки

Ипотека на строительство дома

Ипотека для пенсионеров

Ипотека ДомКлик

Ипотека с плохой кредитной историей

Ипотечные каникулы

Ипотека для самозанятых

Показать еще

Скрыть

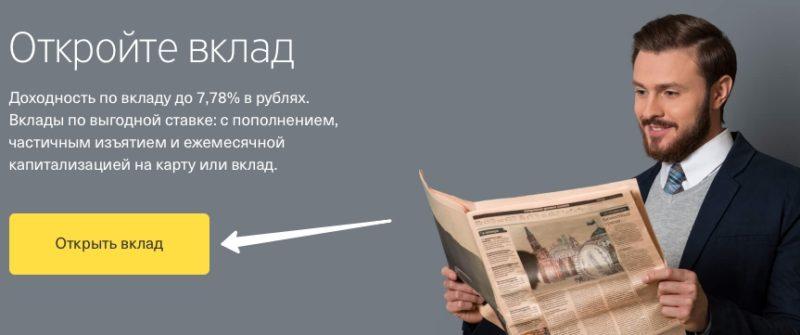

Как открыть

Существуют такие способы:

- Перейти на сайт и заполнить соответствующую форму.

- Использовать ЛК.

- Обратиться в офис.

Лучше всего будет оформить вклад дистанционно. Тогда после заполнения нужных данных курьер привезет вам карту вклада и бумаги всего за неделю.

Если депозит уже есть в банке, то изменить его на новый вариант (для разных валют) нетрудно. Соответствующая опция есть в том же ЛК.

Но важно, что для мультивалютных вкладов нужно иметь открытые счета по каждой из валют и соблюдать все условия депозита. В рублях в Тинькофф вклад открывается минимум 30-50 тыс., в валюте – от 1000

Максимум же в рублях – 30 млн., в валюте – 1 млн

В рублях в Тинькофф вклад открывается минимум 30-50 тыс., в валюте – от 1000. Максимум же в рублях – 30 млн., в валюте – 1 млн.

Пошаговые действия

Для открытия вклада на сайте:

В ЛК:

- Выбираем «Вклады»;

- Далее «Открыть вклад» и «Мультивалютный»;

- Выбираем валюту и срок.

Через офис:

- Отправляйтесь с паспортом в офис Тинькофф;

- Там общайтесь с сотрудниками для получения дальнейших инструкций. Стоит еще раз отметить — это несовременный и неудобный способ.

Зачем нужна мультивалютная карта?

Частой причиной оформления мультивалютных карт являются частые поездки за границу, где каждая покупка по рублевой карте влечет за собой конвертацию валют и внушительные потери для владельца пластика.

Чтобы не потерять на конвертации лишние 3-5% комиссии, отдыхающие предпочитают оформлять для таких случаев карту в соответствующей валюте. Если же планируется много поездок в разные страны, то проще всего оформить мультивалютную карту. Она будет иметь несколько счетов в разных валютах, поэтому не придется открывать по 1 карте для каждой нужной валюты и брать с собой по 3-4 пластика.

Сегодня огромное количество россиян делает покупки за границей, расплачиваются рублевыми картами в ценах, которые выставлены в долларах, евро, фунтах, вонах и другой валюте. Расплачиваясь мультивалютной картой в соответствующей валюте, заказчик может сэкономить внушительную сумму средств.

Чтобы с рублевой карты оплатить счет в долларах, банк на ваши деньги сначала покупает доллары, которыми оплачивает счет. Это называется конвертация. Она происходит по курсу банка на момент оплаты.

Чтобы рассчитать сумму списания в рублях при оплате наушников за 30$, воспользуемся формулой:

где:

У — курс банка «Продажа» на текущий момент в валюте счета (например, 67.06 руб. за 1$)

Z — стоимость покупки в валюте

Подставляем известные величины в формулу и получаем:

Если у вас подключена мультивалютность, вы можете подключить долларовый счет для оплаты этого платежа. Чтобы транзакция прошла, на счету должно быть достаточное количество средств в $.

Если вы часто делаете покупки в долларах, вам нужно постоянно хранить валюту на своем долларовом счету. Для покупки денег нужно выбрать момент, когда $ будет иметь максимально низкую стоимость.

Вернемся к примеру с покупкой наушников. Допустим, несколькими днями ранее вы пополнили долларовый счет по курсу 64.4 руб. и сейчас планируете оплатить покупку наушников за 30$ с долларового счета без конвертации. Чтобы узнать сумму долларовой транзакции в рублях, нужно воспользоваться формулой:

где:

У — курс, по которому вы купили $

Подставляем известные величины в формулу и получаем:

Таким образом, наушники за 30$ при оплате рублевой картой обойдутся в 2011.35 руб., а с долларовой — 1932 руб.

Экономия между оплатой наушников за 30$ с рублевой карты и долларовой составит:

Не стоит забывать, что в случае оплаты долларового счета рублевой картой окончательное списание произойдет лишь через несколько дней по курсу банка на тот момент. Это может повлечь дополнительные расходы, если курс доллара к тому моменту увеличится.

При платеже в долларах с долларового счета транзакция пройдет моментально без последующего пересчета.

В какой валюте можно открыть мультивалютную карту Тинькофф

У карты от Тинькофф Банка предусматривается наличие четырех основных валют: рубли, доллары США, евро и фунты стерлингов. Как уже было отмечено, помимо этих валют держатель открывает счета еще в 26 валютах самых разных стран мира. В их числе:

- Норвежская крона (NOK).

- Тайский бат (THB).

- Азербайджанский манат (AZN).

- Дирхам (AED).

- Белорусский рубль (BYN).

- Индонезийская рупия (IDR).

- Чешская крона (CZK).

- Турецкая лира (TRY).

- Китайский юань (CNY).

- Грузинский лари (GEL).

- Казахский тенге (KZT).

- Новый израильский шекель (ILS).

- Польский злотый (PLN).

- Индийская рупия (INR).

- Вьетнамский донг (VND).

- Японская иена (JPY).

- Швейцарский франк (CHF).

- Болгарский лев (BGN).

- Венгерский форинт (HUF).

- Сингапурский доллар (SGD).

- Канадский доллар (CAD).

- Армянский драм (AMD).

- Шведская крона (SEK).

- Гонконгский доллар (HKD).

- Австралийский доллар (AUD).

Отключать мультивалютность не требуется. Достаточно в приложении выбрать ненужные счета, и воспользоваться кнопкой “Скрыть”. При их повторной надобности таким же образом валютные счета можно открыть.

Мультивалютность считается неотключаемой опцией, поэтому не предусматривает отмены. Для удобства все ненужные счета и валюты можно скрыть. Делается это через приложение или личный кабинет: достаточно выбрать конкретный счет, нажать и воспользоваться опцией скрытия.

Выгода от использования мультивалютной карты очевидна. Особенно она полезна для тех пользователей, которые по долгу службы или по личной инициативе часто ездят за границу России. К примеру, при нахождении в США они включают американский доллар по счету, в ОАЭ — дирхам, в Таиланде — бат. При этом опция cashback распространяется только на рубли, доллары, евро и фунты. По остальным валютам получение прибыли с покупок не пока предусматривается.

Как выбрать и оформить мультивалютную карту

Из-за невысокого спроса на мультивалютные продукты не все банки выделяют его в отдельную услугу. Например, банк «Тинькофф» по запросу клиента переводит в мультивалютную обычную дебетовую карту, привязывая счета в иностранной валюте к уже имеющемуся пластику.

Прежде чем заказать мультивалютную карту, обратите внимание на следующее:

- Во сколько вам обойдется стоимость обслуживания дополнительных счетов? Насколько выгодным будет такое предложение? Не приведет ли оно к дополнительным расходам? Если покупки в иностранной валюте совершаются редко, возможно, удастся обойтись и рублевой картой.

- Дополнительные расходы, связанные с обслуживанием карты. Необходимо знать, с каких счетов списывается комиссия за СМС-банк, и т. п.

- В случае недостаточного баланса для проведения платежа каким образом происходит списание? Может быть два пути: платеж не пройдет либо средства будут списаны с других счетов. Разобравшись в этом вопросе, вы сможете избежать неприятных неожиданностей.

Процедура оформления мультивалютной карты предельно проста. В выбранное отделение банка, предлагающего данную услугу, необходимо подать заявку, предоставив банку необходимые документы:

- паспорт;

- регистрацию (постоянную или временную).

Некоторые банки просят также предоставить второй документ, например, водительские права или справку о доходах. В отдельных случаях могут запросить загранпаспорт. Стоимость выпуска карты варьируется от 250 до 3 000 руб. Но есть банки, которые выпускают карточки бесплатно. Поэтому имеет смысл уточнить эту информацию заранее.

Резюмируя все сказанное, можно сделать бесспорный вывод о том, что выгодные мультивалютные карты идеально подойдут людям, чей вид деятельности связан с частыми поездками за рубеж, будь то профессиональная деятельность либо туризм. Осведомленность о правилах пользования этим продуктом, о достоинствах и недостатках вашей мультивалютной карты убережет вас от разочарований и позволит получить максимальную выгоду.

Мультивалютная карта от Тинькофф-банка

Знаменитый дистанционный отечественный банк также предлагает своим клиентам оформление мультивалютных карт. Его продукт носит название Tinkoff Black. В настоящее время эта карта представлена в двух вариантах:

- Tinkoff Black;

- Tinkoff Black Metal.

Перечисленные карточки могут быть только дебетовыми. Их функционал включает возможность объединения до 30 счетов, открытых в разных валютах. Переключаться между счетами можно прямо в приложении, что весьма удобно, о чем свидетельствуют многочисленные отзывы клиентов. Помимо трех основных валют (рублей, долларов и евро), клиентам доступны еще 27 денежных знаков, с которыми можно ознакомиться на официальном сайте.

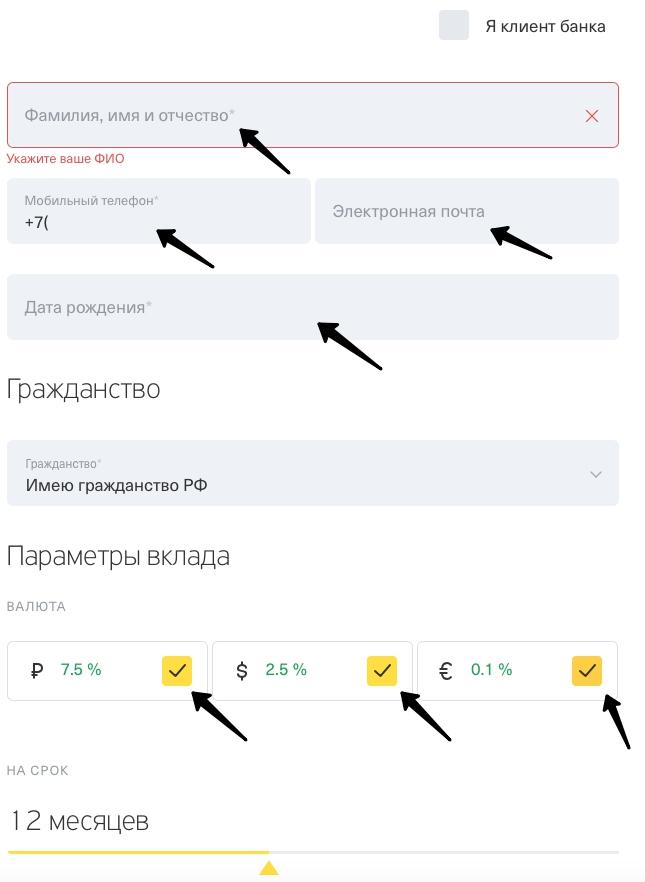

Условия получения

Оформить МВК от Тинькофф не составит особого труда. Сделать это можно прямо на сайте банка с помощью заполнения онлайн-заявки. В ней указывается ФИО, номер телефона, адрес электронной почты, дата рождения и гражданство. Также клиенту потребуется выбрать валюту для открываемого счета, придумать кодовое слово и согласиться с условиями передачи информации. После рассмотрения заявки и ее одобрения банк доставит карту, не взимая за эту услугу оплату.

Установленные тарифы

Для каждой карты устанавливаются свои критерии обслуживания. Представим условия мультивалютных карт Тинькофф Блэк и Тинькофф Блэк Метал в виде таблицы.

| Tinkoff Black | Tinkoff Black Metal | |

| обслуживание рублевых счетов | 99 руб. в месяц. Бесплатно — при наличии на депозитах суммы, превышающей 50 тыс. руб. или кредита по карте, или при неснижаемом остатке не менее 30 тыс. руб. | 1990 руб. в месяц. Бесплатно — при наличии на депозитах, накопительных счетах, карточных и брокерских счетах неснижаемого остатка в размере, равном или превышающем 3 млн руб. за расчетный период и/или при условии покупок от 200 тыс. руб. за расчетный период по всем картам. |

| обслуживание валютных счетов | бесплатное | |

| бесплатный сервис | • Внутренние переводы клиентам банка. • Пополнение карточек в банкоматах Тинькофф и с помощью перевода. • Выпуск пластиковых инструментов, в том числе дополнительных, перевыпуск и доставка. • Оповещения о пополнениях и операциях в личном кабинете или приложении. | |

| процентная ставка | Рублевый счет: 5% годовых на остаток на счете до 300 тыс. руб. при условии покупок 3000 руб. за расчетный период. Долларовый счет: 0,1% годовых на остаток средств в размере до 10 тыс. долларов при условии покупки за расчетный период. Евро счет: 0,1% годовых на остаток средств в размере до 10 тыс. евро при условии покупки за расчетный период. |

Рублевый счет: 5% годовых на всю сумму остатка на счете. Долларовый счет: 0,1% годовых, если вы оплатили картой покупку на любую сумму или 0,1% на остаток до 10 000 USD. Евро счет: 0,1% годовых, если вы оплатили картой покупку на любую сумму или 0,1% на остаток до 10 000 EUR. |

| Услуга «Оповещение об операциях» | 59 руб. или 1 USD или 1 EUR в зависимости от валюты счета | Для рублевого счета — бесплатно, для долларового и евро счетов — 1 USD или 1 EUR соответственно. |

| Лимиты бесплатного снятия наличных | В банкоматах Тинькофф за расчетный период: до 500 тыс. руб., до 5000 USD или до 5000 EUR. В банкоматах сторонних учреждений за расчетный период: до 100 тыс. руб., до 5000 USD или до 5000 EUR. |

В банкоматах Тинькофф за расчетный период: сумма для рублевого счета не имеет ограничений, до 5000 USD или до 5000 EUR. В банкоматах сторонних учреждений за расчетный период: до 500 тыс. руб., до 5000 USD при сумме операций до 100 USD или до 5000 EUR при сумме операций до 100 EUR. |

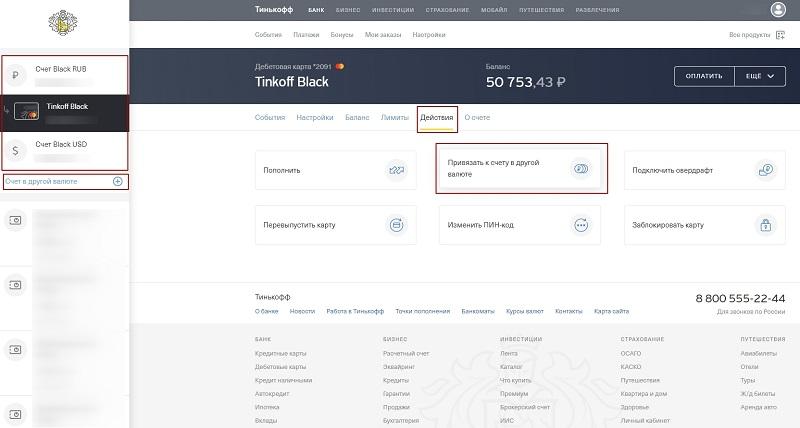

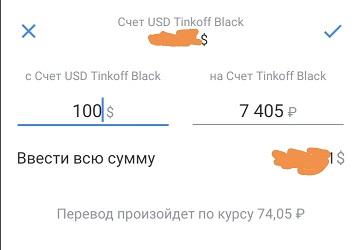

Настроить валютные счета можно через личный кабинет

Настроить валютные счета можно через личный кабинет

Плюсы и минусы мультивалютной дебетовой карты

В современном мире с глобальной экономикой мультивалютная дебетовая карта Тинькофф Блэк не является продуктом для избранных. С развитием онлайн-магазинов практически каждый совершает покупки за границей, даже если никогда не ездит за границу. Платить при этом выгоднее именно в валюте продавца. Но перед заказом надо обязательно оценить плюсы и минусы мультивалютной карты.

Преимущества

Плюсы мультивалютной карточки от Tinkoff:

- Большой выбор валют. Открыть счет и привязать к нему свою мультивалютную карту можно в более чем 30 мировых валютах (в том числе, в юанях, йенах, франках, фунтах, дирхамах и тд).

- Исключение потерь из-за роста курса валюты. В промежуток времени от авторизации операции до проведения ее по счету курс может меняться и если он вырастет, то при проведении платежа в рублях банк спишет разницу. Дебетовая мультивалютная карта Тинькофф подобную ситуацию помогает исключить. Средства на ней блокируются в валюте, выбранной клиентом.

- Возможность купить валюту по выгодному курсу. Дебетовая карта Тинькофф в разных валютах списывает средства с соответствующего, выбранного клиентом счета. Приобрести доллары, евро и другие национальные валюты для пополнения счета можно в онлайн-банке. Курс при этом будет выгоднее, чем при конвертации в платежной системе.

- Нет необходимости декларировать наличные при поездках в другие страны. Таможенные службы не контролируют, сколько денег ввозится на картах. Валюта карточного счета при этом не играет никакой роли. Если потребуются наличные их можно снять в любом банкомате мира без комиссии, если сумма операции больше 3 тыс. р.

- Дополнительный доход. На остаток собственных средств клиент получает проценты при выполнении простых условий. А также банк выплачивает кэшбэк по мультивалютной карте в размере 1-5%, а у партнеров – до 30%.

- Экономия на ежемесячной плате. Стоимость обслуживания оплачивается клиентом за 1 карточку. Этой комиссии можно избежать, поддерживая остаток на рублевом счете более 30 тыс. р., открыв вклад или получив кредит. Либо подключив специальный тариф (подробнее как это сделать читайте в обзоре карты).

- Возможность оформить мультивалютную карту для премиальных клиентов. Тинькофф Black Edition дает дополнительные преимущества: выгодный процент на остаток, бесплатная страховка в путешествиях, проход в бизнес-залы, консьерж-сервис и тд. Выгодна для тех, кто хранит в банках от 3 млн. рублей или тратит по картам от 200 тысяч рублей. В данном случае, обслуживание будет бесплатным.

Недостатки

У каждого продукта есть преимущества и недостатки. Не является исключением и мультивалютный пластик Tinkoff Black. Из минусов у него можно отметить следующие моменты:

- Возможность выбрать только дебетовый продукт. Разные валюты на одной карте Тинькофф для кредиток не предлагает.

- Невозможность выбрать программу лояльности. Несколько валют на одной карте позволяет объединять только дебетовая карта Тинькофф Блэк с кэшбэком.

- Наличие ежемесячной платы. Кэшбэк и разница в курсах за 1-3 месяца активного использования легко окупают не только месячное, но и годовое обслуживание карточки. А при выполнении простых условий и вовсе не будет ежемесячных комиссий.

Преимущества мультивалютной карты Тинькофф

Широкий выбор валют – можно привязать национальные валюты свыше 30 стран мира;

- Предотвращается вероятность потери по причине изменения курса валют;

- Клиент сам выбирает, какую валюту, из какого счета покупать, что позволяет подобрать оптимальный вариант, потеряв минимум на конвертации;

- Никакими службами не осуществляется контроль над финансами на пластике – можно ввозить и вывозить из-за границы любые суммы;

- Комиссия при оплате картой не предусмотрена, если постоянно содержать на остатке минимум 30 000руб.;

- Предусмотрен кэшбэк в размере 1-5% в зависимости от того, где совершена покупка;

- Разнообразие дополнительных услуг: посещение бизнес-залов, консьерж-сервисов, безвозмездная страховка.

Без комиссии можно снять ежемесячно не более 150 000 рублей или 5 тысяч долларов/эвро. Для того чтобы переключить валюту надо войти в приложение банка и переместить карту к интересуемой валюте. Тинькофф отправляет СМС или PUSH-сообщение и после введения кода операция завершена.

Процесс снятия наличных мультивалютная карта Тинькофф

При желании снять наличные за границей для начала следует убедиться, что банк сотрудничает с вашей платежной системой (как правило это Visa или Master Card). Узнать это вы сможете осмотрев банкомат, искать необходимо логотип платежной системы. Если логотип указанный на вашей карте и банкомате – средства будут выданы.

Снимать желательно в национальной валюте страны вашего фактического пребывания.

ПИН-код вводится тот же, что и в РФ. Единственное исключение: за границей в некоторых банках можно указать только 4 цифры. Если в пароль длиннее, следует обратиться в службу своего банка.

Размер комиссии, которая будет сниматься банком-эмитентом, можно узнать из официального приложения, позвонив на номер горячей линии, посетив представительство компании. Зачастую, это около 1,5-3%. Иногда предусмотрена комиссия и банком, которому принадлежит банкомат. В таком случае соответствующая информация указывается на экране. Если клиент соглашается с таким взысканием, подтверждает проведение операции, забирает деньги и чек.

Плюсы и минусы мультивалютных карт

Плюсы

- Мультивалютные карты обладают всеми преимуществами валютных карт, т.е. можно избежать непредсказуемой конвертации валют в заранее неизвестный момент при обработке операции покупки. Обычно валюту покупают заранее, в будний день, по выгодному курсу, а затем в поездке вы точно знаете, сколько у вас денег в нужной валюте. Любые перепады валютных курсов вас уже не волнуют.

- Мультивалютность позволяет возить с собой меньше пластика и обходиться 1-2 картами, переключая карту к счету в нужной валюте.

Минусы

- Нельзя мультивалютные карты сделать обратно только рублевыми, это необратимый процесс.

- При обмене валют, как и в любом банке, есть спред – разница между курсом продажи банком валюты клиенту и обратной покупкой валюты банком у клиента, на этом банк зарабатывает.

Как пользоваться мультивалютной картой

Для оплаты товара или услуги мультивалютной карточкой в нужной вам валюте необходимо выбрать соответствующий валютный счет, с которого спишутся деньги. Для этого можно использовать либо автоматический способ выбора счета, либо ручной.

При использовании автоматического способа списание суммы операции происходит со счета, в валюте которого осуществлялась покупка в другой стране. Если страна входит в Еврозону, то произойдет списание со счета в евро. Если покупка совершается в США, то в долларах. При использовании карты в России будет задействован рублевый счет. Открыть мультивалютную карту с автоматическим выбором валюты можно в таких банках, как «Авангард» или «Интерпрогрессбанк».

В том случае, когда покупка или оплата услуг совершается в стране, денежная единица которой отличается от ваших счетов, конвертации избежать не удастся. Деньги спишутся со счета, используемого в качестве основного.

Может возникнуть ситуация, когда на счете, с которого происходит списание, денег недостаточно. В таком случае недостающая сумма будет списана с другого счета. Если и этой суммы не хватит, будет задействован третий счет для полной оплаты. В этом случае также будет использована конвертация. Итак, запомним алгоритм:

- в первую очередь деньги целиком списываются с того счета, в валюте которого происходит расчет в другой стране;

- затем, если денег на счете недостаточно, списывается необходимая сумма с другого счета с конвертацией;

- если средств по-прежнему не хватает на двух счетах, будет задействован третий для окончательного расчета.

Порядок использования счетов вы можете определить заранее, либо это сделает банк. Как правило, недостающая сумма списывается в первую очередь с основного счета. Лучшим решением будет регулярный контроль баланса своих счетов, ведь конвертация денежных средств влечет за собой немаленькие расходы.

С ручным способом выбора нужной валюты все предельно просто. Вам достаточно зарегистрироваться в интернет-банке либо установить на свой смартфон мобильный банк. Затем с помощью этих сервисов вы сможете самостоятельно подключить к карте счет с нужной вам валютой. Несомненным преимуществом такого способа является еще и то, что перепривязка карты с одного счета к другому происходит мгновенно.

Если для вас этот момент важен, обратите внимание на мультивалютные карты таких банков, как «Ситибанк», «Тинькофф», «Альфа-банк». Например, мультивалютная карта «Альфа-банка» предоставляет своим держателям возможность ручного способа выбора валюты

Для чего нужна мультивалютность?

Для экономии на конвертации/обмене валют. Допустим, вы поехали за границу. И у вас с собой была карта Блэк рублевая. Если вы хотели снять наличные доллары или евро, или оплатить ими в магазине, сначала происходил внутрибанковский обмен рублей в валюту по курсу, а затем только проходила оплата/снятие валюты.

И если курс на момент операции не выгодный (а в нашей стране он прыгает как сумасшедший, и постоянно растет), то вы теряли свои деньги.

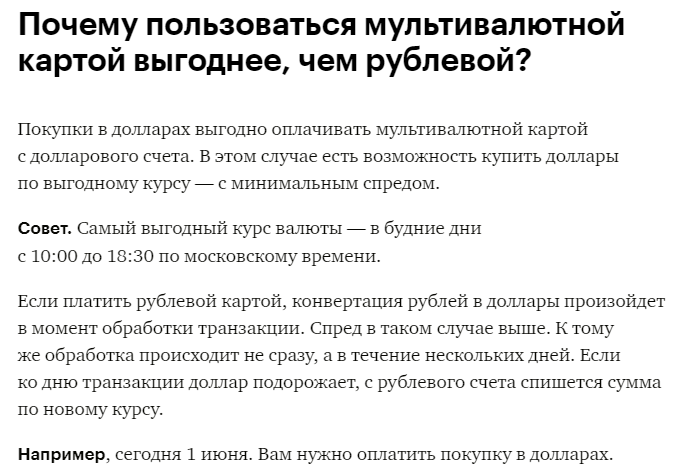

Почему лучше оплачивать мультивалютной картой, а не обычной рублевой.

Рассмотрим на примере:

Самая выгодная покупка всегда в валюте продажи (продают в долларах, вы покупаете в долларах).

Если оплату вы проводите рублевой картой:

то в этот момент происходит обмен рублей на доллары. Но фактическая конвертация (списание с вас денег) происходит не сразу, а в течение нескольких дней. Продавцу доллары поступают сразу, но сумма за них в рублях с вас спишется через 1-2 дня, и если через 2 дня курс увеличится, то списано с вас будет больше.

Сначала сумма в рублях блокируется системой, зависает на 1-2 суток, затем операция платежной системой подтверждается, и рублевая сумма списывается больше, если курс изменился. А курс меняется постоянно, вы сами видели в обменниках как плавает курс. И уж точно не в сторону уменьшения.

Если оплату вы проводите мультивалютной картой (с долларового счета):

- сначала вы переводите с рублевого счета на долларовый деньги (делаете обмен), причем сразу по тому курсу, который есть сейчас

- затем платите с карты сразу в долларах без каких-либо конвертаций

Или тоже хороший вариант. Вы заранее, за несколько месяцев или перед поездкой, зачислили на счет в долларах деньги (положили наличными через банкомат, или перевели с рублевого счета этой же карты) и они уже у вас есть. Вас не волнует разница курсов, у вас есть запас для трат и оплат.

Еще раз:

Выгодна ли мультивалютная карта

Осталось разобраться с тем, насколько выгодна МВК от Тинькофф. Прежде всего, нужно отметить, что, сделав свою карту мультивалютной, клиент может объединить в одном платежном инструменте до тридцати карточек. Необходимость оформлять отдельные карты для той или иной денежной единицы просто отпадает. Кроме того, не придется оплачивать стоимость обслуживания всех этих продуктов.

Также Тинькофф Блэк очень просты и удобны в использовании. Поменять валюту или подключить новую можно без больших временных затрат с помощью приложения или через личный кабинет. Это особенно удобно при постоянных поездках за границу, так как будет возможность везде расплачиваться местной валютой. Итого: экономим деньги, время и собственные нервы.

Преимущества и недостатки мультивалютной карты

Держатели мультивалютных карт могут оценить их несомненные преимущества:

- Использование за границей без финансовых потерь и переплат. При расчетах либо обналичивании за рубежом деньги снимаются с нужного счета (исходя из страны пребывания и используемой в ней валюты). Благодаря этому нет необходимости пользоваться валютными пунктами обмена.

- Отсутствие необходимости открывать сразу несколько карт и запоминать по каждой из них пин-коды.

- Экономия. Обслуживание пластиковой карточки порой обходится недешево. В случае с мультивалютной банковской картой, которая способна заменить сразу несколько, держатель платит за открытие и обслуживание всего одного носителя.

- Вопреки расхожему мнению, стоимость обслуживания такой карты не отличается от обычных, а в некоторых банках оно и вовсе бесплатное (например, «Ситибанк», «Тинькофф», «Интерпрогрессбанк»).

- Возможность использования интернет-банкинга, благодаря чему перевод с одного валютного счета на другой не только удобен, но и оперативен. Ориентируясь в валютном рынке, можно еще и неплохо заработать на курсовых колебаниях.

Все эти преимущества мультивалютных карт делают их незаменимыми, особенно при регулярных поездках за рубеж в деловых или туристических целях. Выгодные мультивалютные карты пригодятся бизнесменам, журналистам, путешествующим фрилансерам и т. п. Если же выезды в другие страны случаются редко, можно просто пользоваться рублевым счетом, а перед поездкой за границу пополнять нужный вам валютный счет. Чтобы не происходило списаний по невыгодному курсу, следите за тем, с какого счета списываются деньги.

Следует знать, что у мультивалютных дебетовых карт, наряду с преимуществами, есть и некоторые недостатки:

- Ограниченное количество банков, занимающихся выпуском мультивалютных карт.

- Отсутствие мультивалютных кредитных карт. Вместе с тем некоторые банки предлагают по «мультивалюткам» овердрафт (возможность перерасхода средств за счет кредитного лимита).

- В ряде банков срок обслуживания довольно небольшой, что требует регулярного переоформления договора об открытии карты.

- Необходимо постоянно следить за положительным балансом на счете, иначе, в случае нехватки средств на нужном счете, деньги спишутся с другого, что повлечет за собой дополнительные расходы, связанные с конвертацией.

- На территории Российской Федерации снять деньги в иностранной валюте возможно не везде, но непосредственно в отделении своего банка таких проблем не возникнет.

Прежде чем открыть мультивалютную карту, изучите как можно внимательнее правила ее обслуживания. Это убережет вас от ошибок и разочарований, которые зачастую возникают у неосведомленных держателей этого продукта.

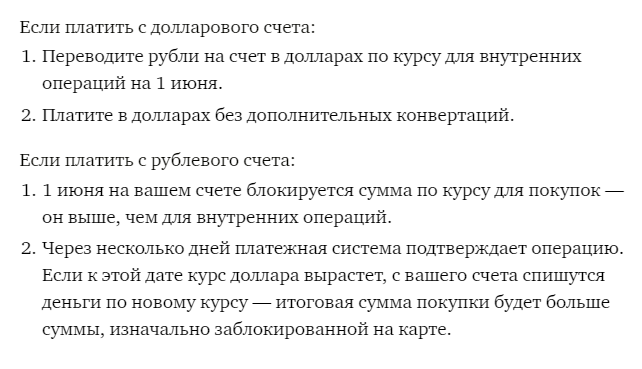

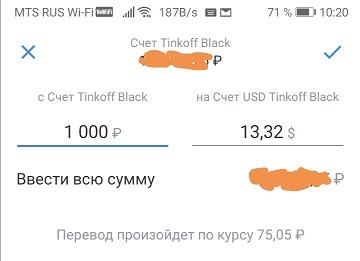

Как пополнить мультивалютную карту

Чтобы пополнить мультивалютную карту, нужно пополнить соответствующий ей валютный счет. Самый простой способ пополнить валютный счет – это сконвертировать имеющиеся у вас рубли с рублевого счета на валютный.

Заходим в валютный счет и нажимаем “Пополнить” – “С моего счета” и выбираем рублевый счет. Если указать сумму, сразу увидите курс:

Как обменять валюту на рубли

В обратную сторону – то же самое, достаточно пополнить рублевый счет с валютного, выбрать сумму, курс обмена будет указан внизу:

Курс продажи валюты банком видно перед операцией обмена

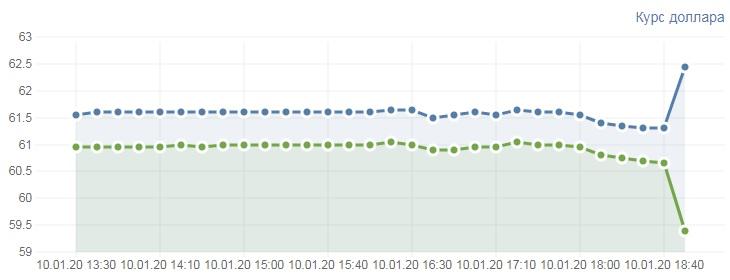

Для разных операций у банка в каждый момент времени разные курсы, они приводятся на странице https://www.tinkoff.ru/about/exchange/ и могут меняться несколько раз в сутки. В рабочее время спред (разница курсов) минимальная, в выходные и нерабочее время спред больше.

Например, в воскресенье спред по доллару составил 2.90 рубля, продажа 62.6 при курсе ЦБ на пятницу – 61,2632, т.е. примерно +2% к курсу ЦБ. Поэтому, чтобы купить валюту, лучше дождаться буднего дня. Самый выгодный обмен – с 10:15 до 18:45 (MSK) по рабочим дням, 0.5-0.6 рубля. В остальное время спреды обычно раздвигаются.

Частичное снятие средств

С открытого в этом банке счета частичное снятие потом будет допустимо не ранее, чем после двух месяцев с момента открытия.

Можно снимать деньги согласно обычному лимиту. Минималка на снятие составляет здесь пятнадцать тысяч рублей, а в валюте – по 35 любой ее единицы. На деньги, которые будут так сняты ранее установленного срока, клиенту начислят 0.1% годовых, а проценты на остаток будут соответственно базовой ставке.

Все необходимые опции опять же есть в ЛК, там во Вклад, потом в Досрочное изъятие, потом в Частичное. Указывается все, что нужно: сколько снимать, в какой валюте, каким вариантом это сделать. Подтверждается через СМС-сообщение и результат не заставит себя долго ждать.

Главные особенности мультивалютной карты

Для начала нужно определиться с тем, что же такое мультивалютная карта (МВК). Рассматриваемый платежный инструмент практически ничем не отличается от своих пластиковых аналогов, это точно такая же карточка. Однако она привязывается не к одному какому-то счету, открытому в рублях или в иностранной валюте, а сразу к нескольким, открытым в разных денежных единицах. Как правило, такие карты объединяют рубли, доллары и евро.

Служат такие инструменты преимущественно для безналичных расчетов, внутренних и международных переводов, а также для накопления денежных средств. МВК довольно часто заводят путешественники и бизнесмены, которые бывают за границей, где предпочтительнее расплачиваться валютой, так как это более выгодно. Кроме того, наличие мультивалютки в кармане решает вопрос с обменом денежных средств, что весьма экономит не только личные финансы, но и время.

В Тинькофф банке можно открыть карту с несколькими валютами

В Тинькофф банке можно открыть карту с несколькими валютами