Налоговая декларация по енвд за ii квартал 2020 года

Содержание:

Единый налог на вмененный доход: пошаговое заполнение декларации на примере ИП (инструкция)

В данной статье мы рассмотрим, что такое единый налог на вмененный доход и на примере разберем, как заполнить декларацию по ЕНВД.

Единый налог на вмененный доход (ЕНВД) представляет собой систему налогообложения определенного вида предпринимательской деятельности, которая осуществляется организацией или индивидуальным предпринимателем.

Список видов деятельности, подходящих для использования системы налогообложения ЕНВД можно найти в статье 346.

26 Налогового Кодекса РФ (например, бытовые услуги, ветеринарные услуги, услуги по перевозке пассажиров и грузов и т.д.). Виды деятельности и ставки определяются нормативным документом каждого конкретного региона.

На сегодняшний день самым распространенным видом предпринимательской деятельности остается розничная торговля.

Расчет ЕНВД на примере магазина косметики и хозтоваров 160 кв. м

Возьмем для примера магазин, открытый индивидуальным предпринимателем и попробуем рассмотреть механизм заполнения декларации по ЕНВД.

Предположим, что предприниматель зарегистрировал ИП (в том числе и как плательщик ЕНВД) 10 марта 2015 года в г. Смоленске. Он занимается розничной торговлей косметики и хоз.

товарами в арендованном помещении общей площадью 160 м2 (из которых 130 м2 – торговая площадь), деятельность ведет самостоятельно, не привлекая наемных сотрудников.

Условия ведения ЕНВД

Исходя из ст.346.26 НК РФ, такими условиями применительно к нашему примеру являются:

- средняя численность работников менее 100 человек

- торговая площадь не более 150 м2.

Обратим внимание, что для расчета налоговой базы по ЕНВД учитывается именно торговая площадь, к которой относятся площадь, оборудованная для демонстрации товара, а также кассовые зоны, проходы для покупателей и рабочие места продавцов. Иные же помещения, используемые для хозяйственных нужд (подсобки, кухни, сан.узлы и т.д

), а также площади, не предназначенные для обслуживания покупателей, к торговой площади не относятся. В случае запросов из налоговых органов подтверждения правомерности применения спец.

режима ЕНВД, у предпринимателя должен быть договор аренды на арендованное помещение, а также документ, содержащий информацию о размерах, планировке и назначении помещения.

Индивидуальный предприниматель (или юридическое лицо), находящийся на специальном налоговом режиме в виде ЕНВД, обязан раз в квартал заполнять и предоставлять в налоговые органы декларацию по ЕНВД.

Соответственно, наш гипотетический торговец косметикой не позднее 20-го апреля, 20-го июля, 20-го октября и 20-го января тоже обязан отчитаться перед налоговыми органами.

За предоставление с опозданием декларации ЕНВД предусмотрен штрафов размере 5% от суммы налога, но не менее 1000 руб.

=> Шаг1. Титульный лист

На титульном листе необходимо указать данные о налогоплательщике, налоговом периоде и налоговом органе в соответствующих полях. Графа “по месту учета” в нашем случае заполняется кодом «120» – по месту жительства индивидуального предпринимателя.

=> Шаг2. Заполняем первый раздел декларации ЕНВД

Переходим ко второму листу или первому разделу декларации. Данный раздел необходимо заполнить уже после заполнения Разделов 2 и 3, так как в строке 020 необходимо указать сумму исчисленного налога ЕНВД, который мы сможем рассчитать лишь после заполнения всех разделов декларации. Поэтому пропускаем этот раздел, к нему мы еще вернемся.

=> Шаг3. Заполняем второй раздел декларации ЕНВД

Данный раздел необходимо заполнять для каждого вида деятельности по каждому из адресов (если их несколько), относящихся к одной определенной налоговой инспекции.

Важно:

- если предприниматель откроет две точки торговли в одном регионе, который относится к одной налоговой, то раздел 2 будет необходимо заполнить 2 раза.

- если же на одной из торговых точек ИП будет вести 2 вида деятельности по ЕНВД, то раздел 2 придется заполнить уже три раза.

- если предпринимательская деятельность будет вестись в двух разных местах, относящихся к разным налоговым, то потребуется сдавать разные декларации в соответствующие инспекции.

В нашем случае второй раздел декларации ЕНВД заполняем один раз (см. рисунок 2)

Раздел 2

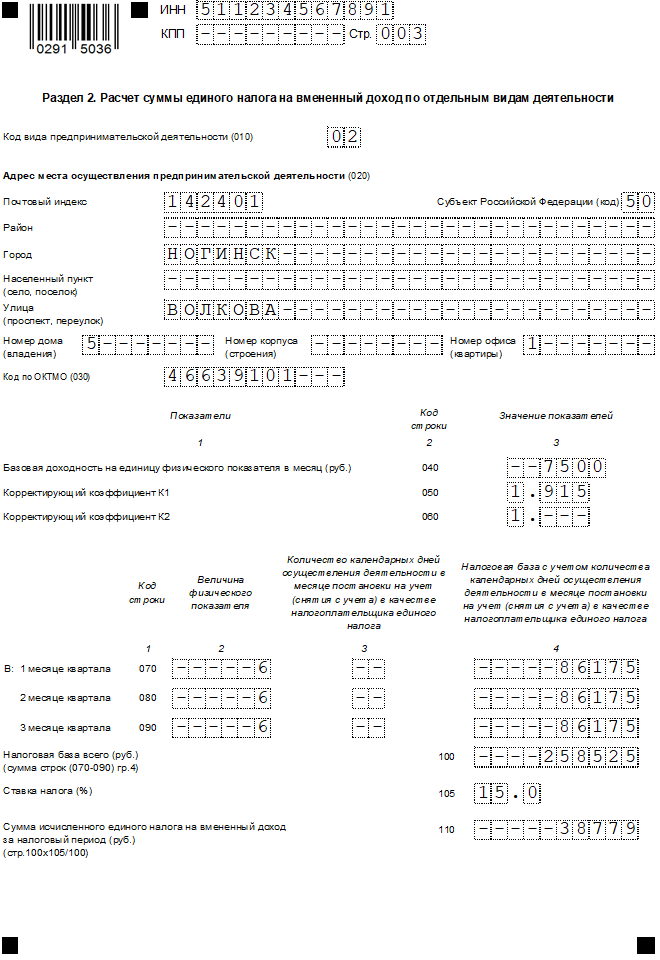

Этот раздел нужно заполнять отдельно для каждого вида деятельности, облагаемой вменённым налогом. Кроме того, 1 лист раздела 2 заполняется в разрезе одного ОКТМО. То есть в отчёте должно быть столько разделов 2, сколько у субъекта видов облагаемой ЕНВД деятельности и/или объектов на территориях с разными ОКТМО.

В первом блоке указывается:

- по строке 010 — код вида деятельности из Приложения № 5 к Порядку. Для ветеринарных услуг это 02;

- по строке 020 — код региона из Приложения № 6 и адрес объекта, в нашем примере ветклиники;

- по строке 030 — ОКТМО.

Далее следует блок с расчётом налоговой базы и ЕНВД:

- в строку 040 вписывается базовая доходность на единицу физического показателя (пункт 3 статьи 346.20 НК РФ). Для ветеринарных услуг это 7 500 рублей на 1 работника в месяц;

- в строке 050 указывается коэффициент K1 для плательщиков ЕНВД. С 2019 года это 1,915. Размер утверждён приказом Минэкономразвития от 30 октября 2018 года № 595. Коэффициент пересчитывается ежегодно;

- в строку 060 — коэффициент К2, который нужно найти в нормативном акте муниципальных властей. В приведенном примере K2 равен 1,0 (решение Совет депутатов Ногинска от 6 ноября 2013 года № 143/16).

В строках 070-090 указывается информация за каждый месяц квартала:

- в графе 2 — величина физического показателя. В примере это 6 — число работников вместе с ИП (пункт 3 статьи 346.20 НК РФ);

- в графе 3 — количество дней, в течение которых в этом месяце велась деятельность. Поле заполняется лишь в случае, если в отчётном периоде она была начата или прекращена;

- в графе 4 отражается налоговая база за месяц: Базовая доходность х Физ. показатель х K1 х K2. Вменённый месячный доход для нашего ИП составит: 7 500 х 6 х 1,915 х 1 = 86 175 рублей.

В строке 100 производится подсчёт квартальной базы — она равна сумме граф 4 строк 070-090: 86 175 + 86 175 + 86 175 = 258 525 рублей.

В строку 105 вписывается налоговая ставка -15%. Муниципальные органы власти вправе снизить ставку до 7,5% по определённым видам деятельности, но это не наш случай.

В строке 110 рассчитывается сумма ЕНВД до вычетов: База * Ставка / 100. Для данных из примера расчёт такой: 258 525 * 15 / 100 = 38 778,75 рублей. В поля декларации можно вписывать только целые значения, поэтому округляем сумму до 38 779 рублей.

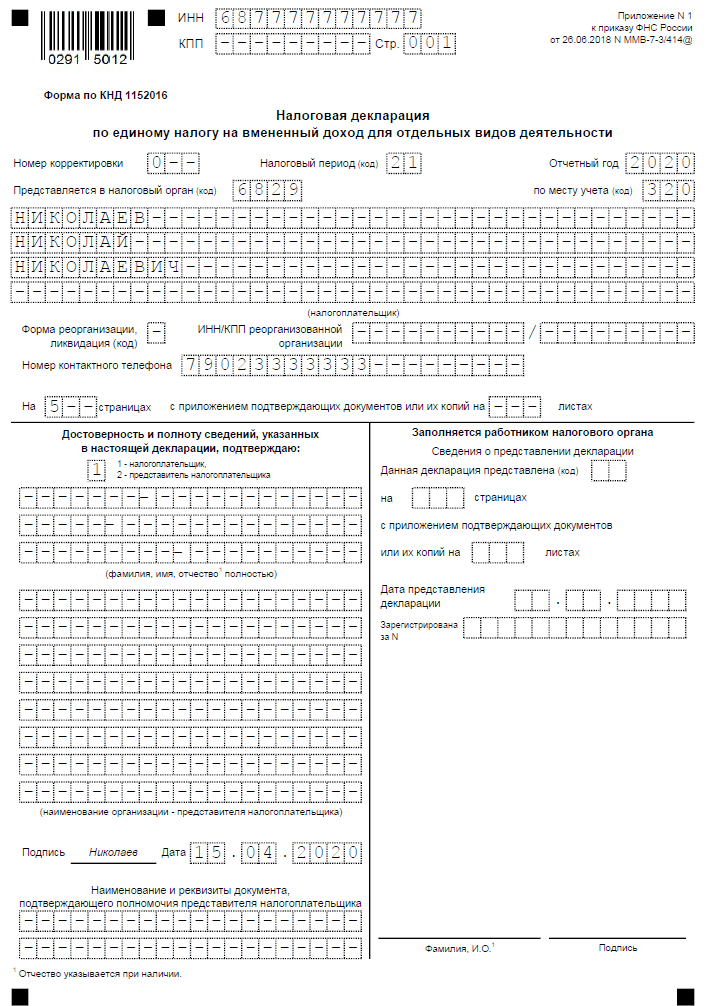

Как внести данные в отчет

Декларация ЕНВД за 1 квартал 2020 года подается по форме из приказа ФНС № ММВ-7-3/414@ от 26.06.2018. Заполнять листы отчета следует в таком порядке: титульный, разделы 2-4, раздел 1. Вверху каждого листа отражается ИНН предпринимателя (для организаций еще и КПП), а также номер страницы в формате «001». Образец заполнения для ИП из примера вы можете скачать в конце статьи.

Титульный лист

Построчное заполнение титульного листа отражено в Таблице 1. Часть данных берется из приложений к приказу, которым утверждена декларация.

Таблица 1. Как заполнить первый лист отчета (декларация ЕНВД, 1 квартал 2020)

| Поле / строка | Где взять данные / примечание |

|---|---|

| Номер корректировки «0 – –» | Для первичного отчета |

| Налоговый период — 21 | Приложение № 1 |

| Отчетный год — 2020 | |

| Код налогового органа — 6829 | Номер ИФНС, куда подается декларация |

| Код места учета — 320 | Приложение № 3 |

| Налогоплательщик | ФИО предпринимателя, каждое слово на отдельной строке |

| Номер контактного телефона | Номер, по которому можно связаться с ИП |

| Количество страниц отчета — 5 | |

| Количество страниц копий подтверждающих документов | Обычно не бывает, ставятся прочерки |

Также на первом листе нужно заполнить блок подтверждения достоверности данных. Если ИП подписывает декларацию сам, то ставит код 1, дату и подпись. Прочие поля прочеркиваются. Если подпись ставится по доверенности, то указывается код 2, а в последних строках отражаются ее реквизиты. Кроме того, в блоке нужно отразить:

- если представитель физлицо — его ФИО;

- если представитель компания — ФИО работника этой компании, который подписывает декларацию за ИП.

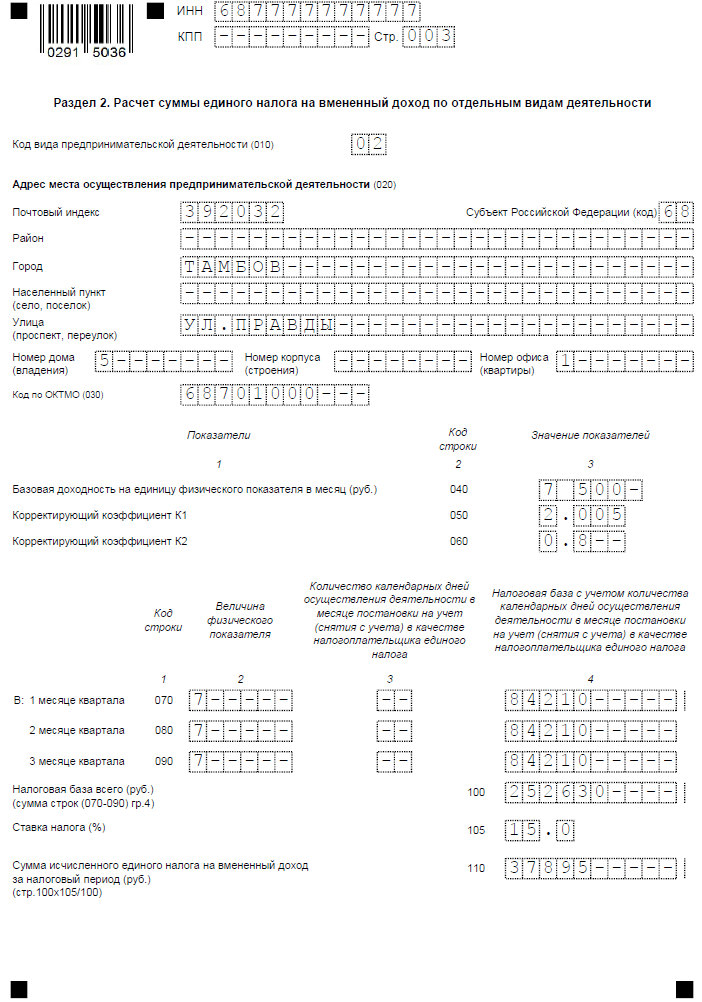

Раздел 2

Построчное заполнение этого раздела — в Таблице 2.

Таблица 2. Заполнение раздела 2 отчета

| Строка | Что отражать | ||

|---|---|---|---|

| 10 | Код вида деятельности (Приложение № 5) — 02 | ||

| 20 | Адрес места ведения деятельности (код региона — из Приложения № 6) | ||

| 30 | ОКТМО | ||

| 40 | Базовая доходность — 7 500 | ||

| 50 | K1 – 2,005 | ||

| 60 | K2 – 0,8 | ||

| 070-090 | Графа 2 | Графа 3 | Графа 4 |

| Физический показатель — 7* | Прочерк (ИП отработал весь период) | База за месяц: 7 500 х 7 х 2,005 х 0,8 = 84 210 | |

| 100 | Налоговая база за квартал: 84 210 + 84 210 + 84 210 = 252 630 | ||

| 105 | Ставка налога 15% | ||

| 110 | Сумма ЕНВД: 252 630 х 15% = 37 895 (с учетом округления) |

* Так как число работников в квартале не менялось, показатель за каждый месяц одинаков.

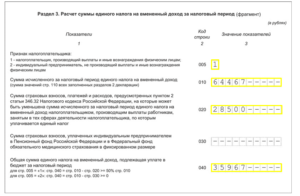

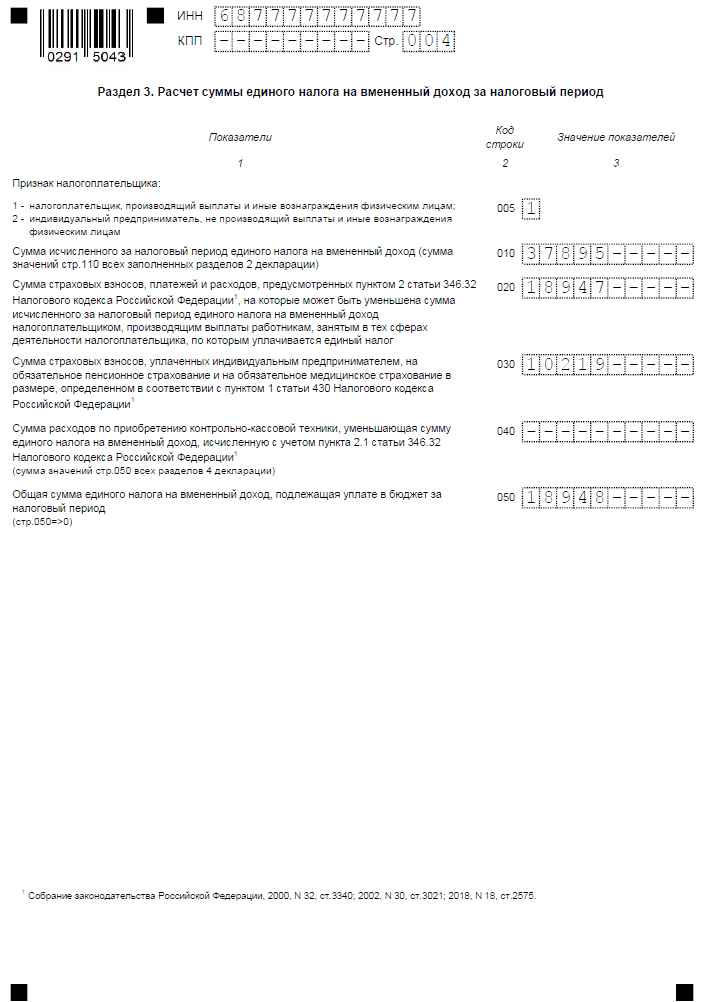

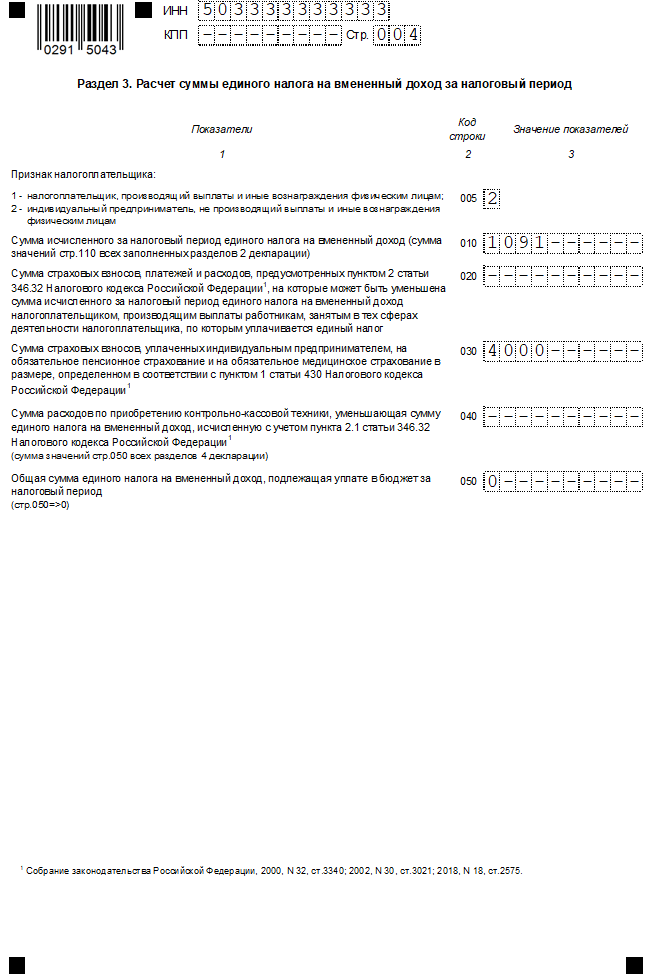

Раздел 3

Здесь определяется окончательная сумма ЕНВД к уплате с учетом вычета страховых взносов. Сумма отчислений — 172 219 рублей — вычитается из налога. При этом сумма налога — 37 895 рублей — может быть уменьшена только на 50%, то есть до 18 948 рублей (округляем до целого рубля). Поэтому к вычету можно принять лишь 18 947 рублей из суммы уплаченных взносов.

Заполняется раздел 3 так:

- строка 005 — код 1, так как у ИП есть работники;

- строка 010 — ЕНВД до вычета взносов (строка 110 раздела 2) — 37 895;

- строка 020 — сумма страховых взносов к вычету — 18 947;

- строка 030 — сумма собственных страховых взносов — 10 219;

- строка 040 — прочерк, поскольку кассовый вычет больше не актуален;

- строка 050 — сумма ЕНВД к уплате — 18 948.

Раздел 4

Раздел предназначался для отражения данных для кассового вычета. Он предоставлялся ИП на ЕНВД, своевременно поставившим онлайн-кассы. Однако произвести его можно было только в периодах 2018-2019 годов. Когда формируется декларация ЕНВД за 1 квартал 2020 года, этот вычет уже неактуален. Поэтому в разделе 4 достаточно вписать только ИНН и номер страницы, а остальные поля прочеркнуть.

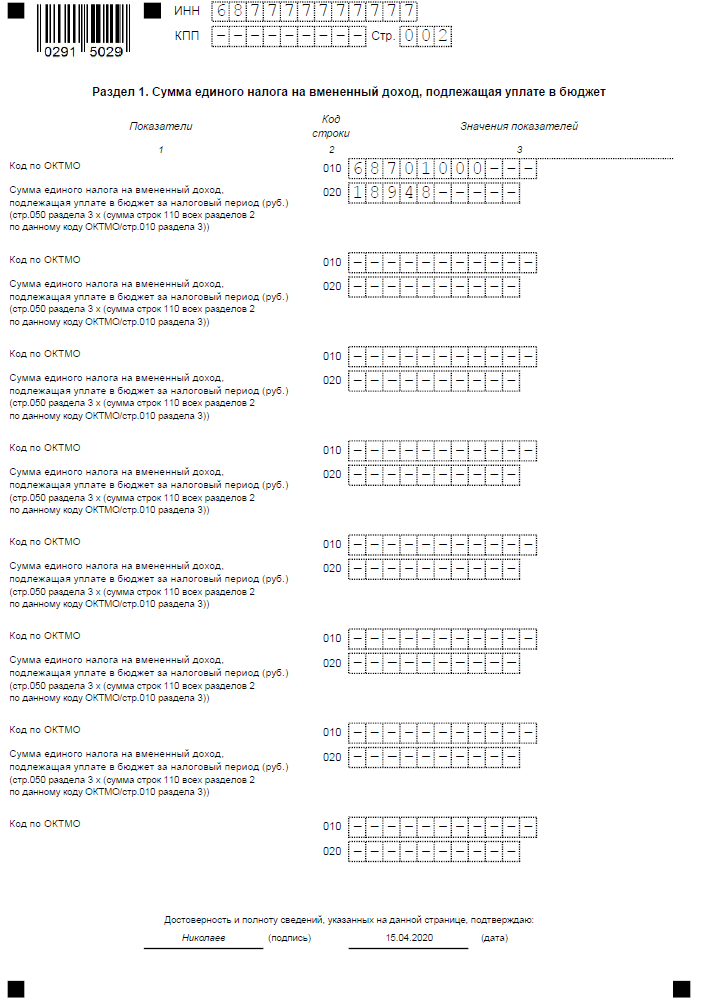

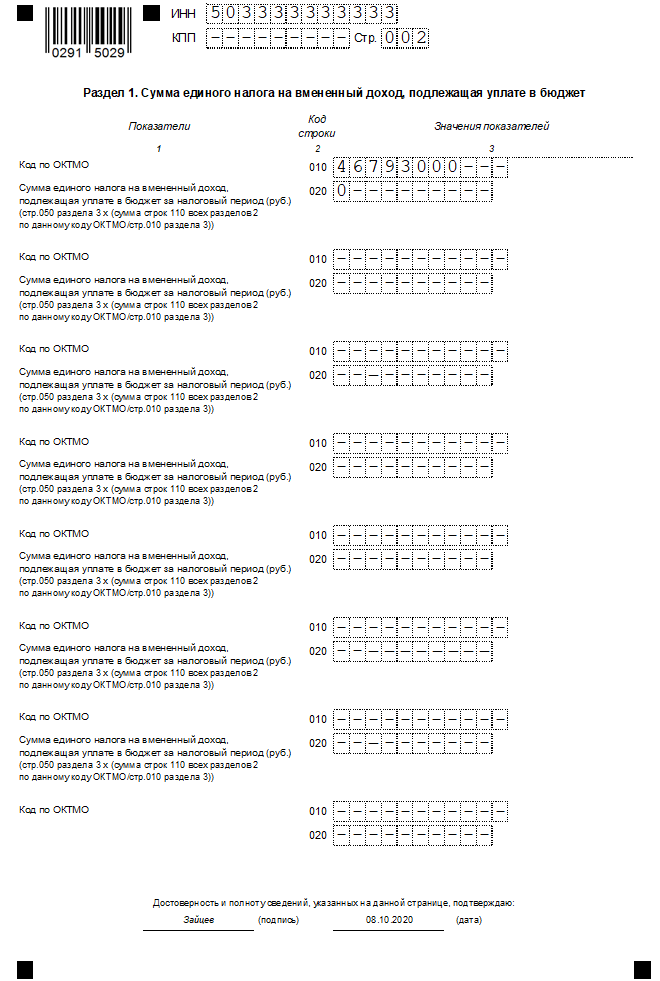

Раздел 1

Это итоговый раздел, в котором заполняются всего 2 строки:

- 010 — вписывается ОКТМО;

- 020 — отражается сумма налога, которую нужно уплатить за отчетный период.

Итак, декларация по ЕНВД за 1 квартал 2020 года заполнена. Остается лишь внимательно все проверить, а также поставить дату и подпись в двух местах — на первом листе и внизу раздела 1.

Готовый отчет сдается в ИФНС, в которой ИП стоит на учете как плательщик ЕНВД. Способ выбирается на усмотрение ИП — лично, с представителем, через интернет (нужна электронная подпись) или по почте. Крайний срок сдачи — 20 апреля. Налог же нужно уплатить до 27 апреля включительно — дата переносится из-за выходных.

Как заполнить последнюю декларацию по ЕНВД

Ликвидационная декларация при закрытии ИП на ЕНВД подаётся на стандартном бланке из приказа ФНС от 26 июня 2018 года № ММВ-7-3/414@. Заполняется он также в обычном порядке, поскольку никаких особенностей по этому поводу в правилах не описано. Единственное отличие – в разделе 2 нужно отразить количество дней деятельности ИП за месяц, который стал последним.

Вернёмся к нашему примеру с предпринимателем-ветеринаром Зайцевым. Рассчитаем налог, который он должен заплатить за третий квартал и приведём образец заполнения декларации. Для этого будем использовать такие данные:

- ФП равен 1 (статья 346.29 НК РФ). Это количество работников, включая ИП;

- БД равен 7500 (статья 346.29 НК РФ);

- К1 равен 2,005 (Приказ Минэкономразвития от 10.12.2019 № 793);

- К2 равен 1 (решение Совета депутатов города Юбилейного от 30 октября 2008 года № 59);

- ставка налога 15%;

- количество дней в месяце – 31, из них отработано – 15.

Декларацию ЕНВД при закрытии ИП в 2020 году будем заполнять в таком порядке: титульный лист, раздел 2, раздел 3 и раздел 1. Раздел 4 более не актуален, так как он был предназначен для кассового вычета, который в 2020 году не предоставляется.

В конце статьи вы сможете скачать образец заполнения декларации.

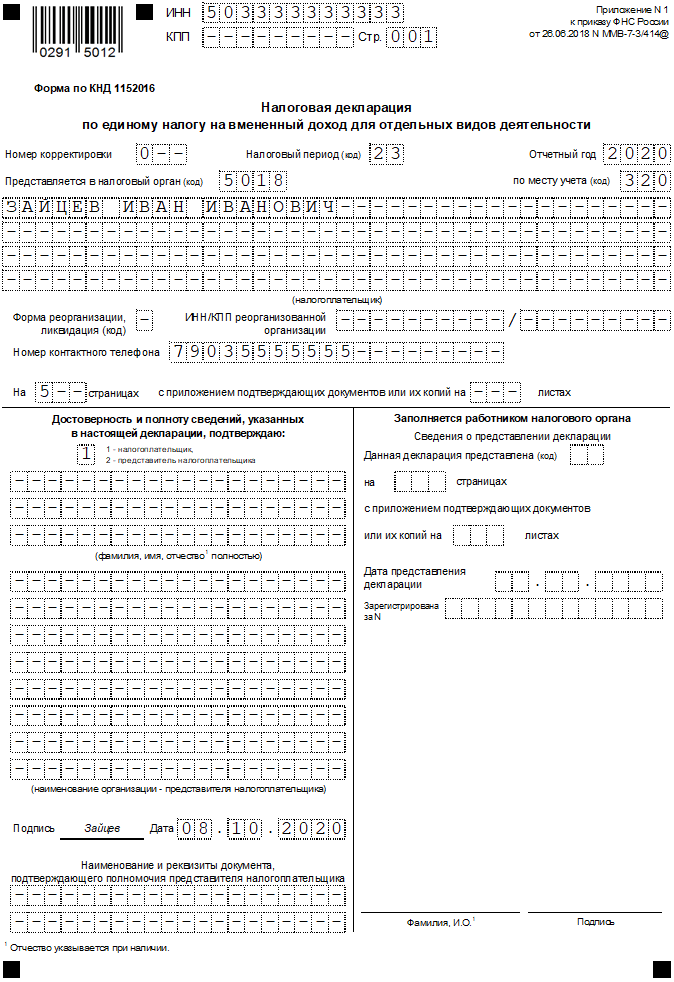

Титульный лист

Построчное заполнение первого листа таково:

- номер корректировки – «0–», поскольку эта отчётность подаётся в первый раз;

- налоговый период из приложения № 1 к приказу, которым утверждена декларация. Наш ИП указывает код «23», что соответствует третьему кварталу (коды, начинающиеся с цифры «5», предназначены для юридических лиц);

- отчётный год – 2020;

- код налогового органа, который обслуживает Юбилейный – 5018;

- код места учёта из приложения № 3 к приказу – 320 (по месту ведения деятельности);

- фамилия, имя и отчество предпринимателя;

- контактный телефон;

- декларация подана на 5 страницах, приложений – 0;

- код подписанта «1», так как отчёт подписывает сам ИП.

Кроме того, нужно указать дату заполнения и поставить подпись. В остальных ячейках ставятся прочерки.

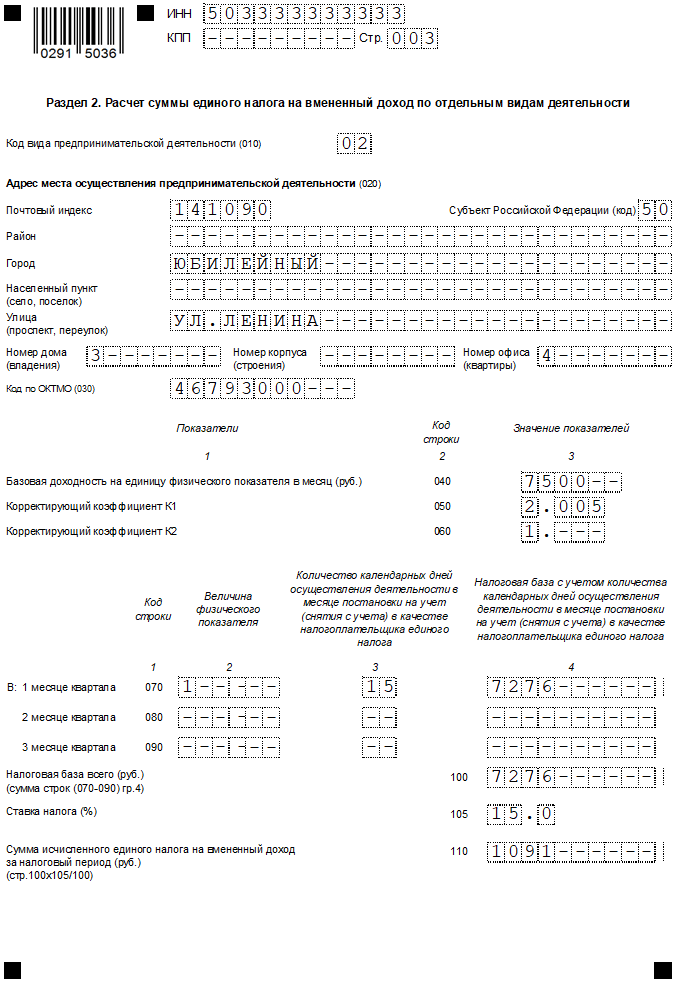

Раздел 2

Тут отражаются данные, которые нужны для расчёта суммы ЕНВД:

- 010 – код «вменённой» деятельности из приложения № 5. Ветеринарным услугам соответствует код «02»;

- 020 – адрес, по которому ведётся деятельность;

- 030 – код ОКТМО;

- 040 – базовая доходность;

- 050 – K1;

- 060 – K2.

Из блока строк 070-090 нужно заполнить только первую строку, так как ИП был закрыт в июле и в двух оставшихся месяцах квартала не работал. В графы заносятся:

- 2 – физический показатель «1»;

- 3 – количество дней, которое ИП Зайцев работал в июле – «15».

- 4 – расчёт базы за месяц: 7 500×1 x 2,005×1 x 15 / 31 = 7 276

В строке 100 отражается итоговая база – она равна базе за июль. В строке 105 указывается ставка ЕНВД, а в строке 110 – его сумма: 7 276×15% = 1 091.

Раздел 3

Полученную сумму налога можно уменьшить на уплаченные в том же квартале страховые взносы. ИП Зайцев уплатит в июле за себя их остаток в сумме 4 000 рублей. Поскольку в отчётном квартале у него уже не было работников, то он вправе уменьшить налог на всю сумму взносов.

Для отражения вычетов предназначен раздел 3. В нём нужно указать такие данные:

- 005 – код «2», что означает отсутствие выплат физическим лицам;

- 010 – сумму налога, которая рассчитана в строке 110 раздела 2;

- 020 – прочерк, так как взносы за работников ИП не платил;

- 030 – сумму отчислений ИП за себя – 4 000;

- 040 – прочерк (строка была предназначена для кассового вычета);

- 050 – итоговая сумма налога, которую нужно уплатить в бюджет. Она рассчитывается так: ЕНВД – вычет. В нашем примере это: 1 091 – 4 000. Получается отрицательное значение, поэтому нужно указать «0». Это значит, что платить налог Зайцеву И.И. не придётся – он перекрывается уплаченными взносами.

Раздел 1

Этот раздел предназначен для отражения итогов. Заполняется он так:

- в строке 010 указывается код ОКТМО;

- в строке 020 отражается сумма налога, которую нужно уплатить в бюджет за квартал. У ИП Зайцева в этой строке «0».

.

Итак, мы рассмотрели заполнение декларации ЕНВД при закрытии ИП. Когда отчёт готов, его необходимо подписать в двух местах – на титульном листе и в разделе 1. Затем документ нужно отправить в налоговый орган, в котором бывший ИП стоял на учёте как плательщик ЕНВД. Налог необходимо уплатить в бюджет до 25 числа того же месяца, в котором следует подать последнюю декларацию. Однако в рассмотренном примере платить ничего не придётся.

Нулевая декларация в 2017: что заполнять, образец, штрафы

Одна из первых проблем, с которой вы можете столкнуться на предпринимательском поле, – отсутствие реальных доходов.

Компания уже существует документально и является налогоплательщиком, но платить налоги не с чего. Пускать такую ситуацию на самотек нельзя.

Налоговая отчетность является обязанностью, и за ее неисполнение вам грозит не только штраф, но и блокировка счетов компании.

При этом сдача нулевой декларации – это достаточно простая процедура, не требующая особого опыта. Вам понадобится образец нулевой декларации УСН за 2017 год (по НДС или ЕНВД на основной системе налогообложения или «вмененке»).

Этот заполненный бланк вам нужно отвезти или отправить по интернету в налоговую. Скачать образец документа можно с официального сайта ведомства. Если в вашем штате есть сотрудники, то список документов может быть расширен.

ИП без сотрудников

- декларация УСН;

- книга учета доходов и расходов – по усмотрению налогового инспектора.

Документы подаются раз в год до 30 апреля.

ИП, имеющие работников в штате

Кроме перечисленных документов предпринимателям с сотрудниками нужно отчитаться во внебюджетные фонды: в Фонд социального страхования и в Пенсионный фонд.

Юридическое лицо

- УСН («упрощенка»);

- декларация;

- справка о среднесписочной численности;

- сведения о сотрудниках по форме 2-НДФЛ;

- справка в ИФНС и ПФР об отсутствии деятельности.

Компании также нужно отчитаться во внебюджетные фонды: в Фонд социального страхования и в Пенсионный фонд.

Основная система налогообложения

Юридические лица, находящиеся на основной системе налогообложения (ОСНО), платят налог на прибыль, а ИП – НДС.

В том случае, если деятельность не велась, то налогоплательщик предоставляет в налоговую нулевые декларации по всем видам налогов. Отчетность подается один раз в квартал.

Данные за 1 квартал 2019 года должны быть предоставлены до 29 февраля.

Кроме этого, индивидуальные предприниматели, работающие на ОСНО, обязаны подать в фискальный орган декларацию по форме 3-НДФЛ. Сдача нулевой отчетности на основной системе налогообложения происходит только через интернет.

В отношении транспортного, водного, земельного, налога на имущество организаций, а также акцизов юридические лица и индивидуальные предприниматели признаются налогоплательщиками только в случае наличия у них объекта налогообложения. Если он отсутствует, то и сдавать декларацию не нужно.

Сдача нулевой отчетности на основной системе налогообложения происходит только через интернет.

Предприниматели и юридические лица на УСН заполняют разделы на первых трех листах декларации:

1. В соответствующие графы первого листа вписываем ИНН и КПП (для индивидуальных предпринимателей только ИНН), код налогового органа.

Ф. И. О. ИП (если организация – укажите ее наименование).

В строке «ОКВЭД» указываем данные Росстата, а в строке «Достоверность…» вносим информацию о директоре предприятия

Важно: в разделе «Номер корректировки» ставится «0». В графе «Налоговый период» ставится «34» (что означает 1 год)

Не забываем вписать дату и поставить свою подпись.

2. Вторая страница нулевой декларации включает в себя четыре важные для нас строки.

001 – прописывают «1» или «2» (зависит от объекта налогообложения); 010 – указывают классификатор (ОКАТО); 020 – указывают объект налогообложения «доходы» – 182 1 05 01011 01 1000 110, объект налогообложения «доходы минус расходы» – 182 1 05 01021 01 1000 110. 080 – данные соотносят со строкой 020. Во всех остальных разделах ставим прочерки.

3. На последней странице декларации по УСН заполняется строка 201, в которой вписывается ставка налога – 6% или 15% (знак % не используется). В пустых ячейках ставятся прочерки. На этом заполнение нулевой декларации на УСН закончено.

4. Для ИП и юридических лиц на ОСНО нулевая отчетность передается через интернет. При этом используется специальный софт с электронной цифровой подписью. Программы снабжены всеми необходимыми инструкциями.

Предприниматели и юридические лица на УСН заполняют разделы на первых трех листах декларации.

Таким образом, получается, что заполнение и сдача нулевой декларации в налоговые органы не такая сложная задача. Но игнорирование здесь светит малоприятным штрафом.

Статья 119 Налогового кодекса гласит, что он может составлять до 30% от суммы невыплаченного налога, но не менее 1 тысячи рублей. Поскольку сумма недоимки в данном случае равна нулю, то штраф составляет минимальный предел.

Но ведь и потерянная тысяча – не повод для радости.

Сдавайте нулевую декларацию вовремя, тем более процедура ее заполнения позволит набить руку для оформления документа, показывающего прибыль. А последняя точно вскоре появится!

Основные правила заполнения декларации

- Все показатели записываются, начиная с первой (левой) ячейки, при этом, если какие-либо ячейки остались незаполненными в них необходимо ставить прочерки.

- Если данные для заполнения поля отсутствуют, в каждой его ячейке ставится прочерк.

- Физические показатели и значения стоимостных показателей указываются в целых единицах по правилам округления (за исключением коэффициента К2 значение которого округляется до третьего знака после запятой).

- Заполнение текстовых полей осуществляется заглавными печатными буквами.

- При заполнении декларации необходимо использовать чернила черного, фиолетового или синего цвета.

- При заполнении декларации на компьютере печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

- Все страницы, начиная с титульного листа, должны быть пронумерованы (например, 1-я страница – «001»; вторая – «020» и т.д.).

- На титульном листе и страницах первого раздела, необходимо поставить подпись и дату подписания декларации. При этом, если есть печать, то ее нужно ставить только на титульном листе, где указано М.П. (место печати).

- Сшивать и скреплять страницы декларации не нужно.

- Не допускается двусторонняя печать декларации и исправление в ней ошибок.

- Штрафы и пени в декларации не отражаются.

- Удобнее заполнять сначала второй раздел, потом третий, а в последнюю очередь первый раздел декларации.