Фонд etf от finex fxus

Содержание:

Отличие биржевой и справедливой цены

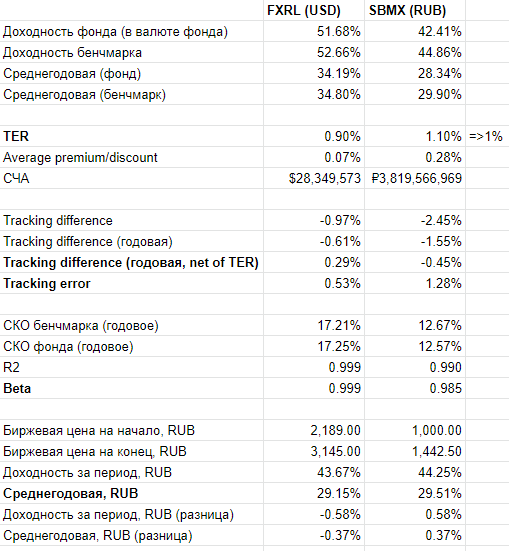

Отдельно я проанализировал средние показатели premium/discount по обоим фондам за последний год (точнее с мая 2019 года по FXRL, потому что больше данных МосБиржа не выдала, и за полный год по SBMX).

Как известно, на бирже фонды торгуются не по расчётной справедливой цене их базовых активов (СЧА / количество акций фонда), а по рыночным ценам bid/ask, которые задают маркетмейкер и другие участники торгов

Спред этот не постоянный и может расширяться или сужаться, поэтому важно знать сколько в среднем вы будете переплачивать или зарабатывать на покупке акций фонда

Если рыночная цена продажи фонда выше справедливой цены, то вы переплачиваете (premium или надбавка в терминах ПИФ), если же ниже — возникает discount (скидка).

Чтобы рассчитать этот показатель, я выгрузил с МосБиржи дневные данные по ценам закрытия в долларах для FXRL и в рублях для SBMX и сравнил их со справедливыми ценами в валютах фондов.

В результате инвесторы в оба фонда при покупке паев в среднем переплачивают premium в размере 0,07% у FXRL и 0,28% у SBMX. По данным Bloomberg показатель premium/discount за последний год у FXRL составил -0.01%, то есть инвесторы в среднем не переплачивали, покупая фонд, что не может не радовать (данных по SBMX на сайте Bloomberg нет).

Правила приобретения

Пай в фонде можно приобрести на Московской Бирже. Торгуется доля в обычном режиме.

Для покупки ETF FXUS, следует придерживаться такой инструкции:

- Выберите брокера. Только через него можно получить доступ к сделкам на фондовом рынке. При выборе посредника рекомендуется ориентироваться на размер вознаграждения. Чем меньше комиссионный сбор, тем лучше. Кроме того, если вы решите обратиться к частному лицу, обязательно проверьте наличие лицензии, чтобы не столкнуться с мошенниками.

- Откройте брокерский счет. Без него нельзя будет приобретать активы на рынке. Открыть его можно непосредственно у брокера, если в качестве посредника выбран банк.

- Пополните счет. Необходимо перечислить сумму, за которую торгуют пай. После заключения сделки деньги списываются в автоматическом режиме.

- Чтобы торговать на фондовом рынке, потребуется специальный терминал. Это приложение скачивается и устанавливается на компьютер или мобильное устройство. Для получения доступа к системе, необходимо авторизоваться с помощью данных, полученных у брокера.

- Внимательно ознакомьтесь с таблицей и найдите нужный лот. Посмотрите, за какую стоимость его торгуют. Выберите самую низкую цену и подайте заявку на приобретение доли. Когда сделка будет совершена, брокерский счет уменьшится на сумму покупки, а пай будет зачислен.

Доходность

На доходность фонда оказывают влияние различные внешние факторы, в число которых входит:

- курс доллара;

- прибыль компаний, акции которых включены в портфель;

- размер вознаграждения посреднику;

- комиссионные сборы на выполнение сделки и так далее.

Управляющая компания заявляет, что средняя доходность фонда составляет до 10% годовых в американских долларах

Однако в данном случае рекомендуется обращать внимание не на цифру, а на предлог. До 10% годовых означает, что вкладчик может получить и 1% годовых и это не будет обманом или нарушением

Кроме того, ФинЭксИнвестмент Менеджмент ЛЛП говорит, что это средняя доходность. Следовательно, она вполне может быть гораздо ниже указанного значения.

Однако, судя по отзывам инвесторов, они получают регулярную хорошую прибыль, поэтому ETF FXUS не теряет популярности.

Разница и ошибка слежения

Основными метриками для этого являются tracking difference и tracking error, то есть разница слежения и ошибка слежения (за индексом). Подробнее о них я ещё буду писать в курсе, но если кратко, то tracking difference — это просто разница между доходностями фонда и бенчмарка (индекса), то есть от одной доходности отнимается другая. А tracking error — это стандартное отклонение набора этих tracking difference (например, дневных).

Другими словами, tracking difference показывает как отличалась доходность фонда от индекса за анализируемый период (в идеальном случае она отстаёт от него на величину комиссий), а tracking error указывает на постоянность этих отличий. Tracking difference важнее с точки зрения доходности фонда, а tracking error — с точки зрения постоянства результатов отслеживания фондом своего индекса.

Эти показатели качества слежения за индексом рассчитываются по справедливым ценам фондов, а не биржевым, поэтому для расчёта нужна история по стоимости чистых активов фонда (СЧА) на одну акцию и индекса, которую я выгрузил с официальных сайтов фондов и МосБиржи (на сайте FinEx, кстати, данные по СЧА неполные за июль-август 2019 года, недостающую часть предоставила их техподдержка).

Все эти данные и результаты расчётов я собрал в , причем как за полные периоды существования фондов, так и за пересекающийся — с 30.08.2018 по 31.01.2019, то есть 17 месяцев (их и будем анализировать). Итак, перейдём к результатам:

- FXRL показал доходность за период 51,68% (в валюте фонда, то есть долларах), а его бенчмарк RTSTRN — 52,66%.

- SBMX показал доходность за период 42,41% (в рублях), а его бенчмарк MCFTR — 44,86%.

- Tracking difference за весь период у FXRL составила -0,97%, а у SBMX -2,45%, то есть значительно больше, что вполне объясняет почему фонд стабильно не обгонял FXRL.

- Если перевести tracking difference за рассматриваемые 17 месяцев к годовым процентам и учесть комиссию фондов, то FXRL на этом периоде даже опережал свой индекс на 0,29% годовых, а SBMX отставал от бенчмарка на -0,45% в год.

- Аннуализированная ошибка слежения (tracking error) составила 0,53% у FXRL и 1,28% у SBMX, что означает лучшее отслеживание динамики индекса фондом FinEx.

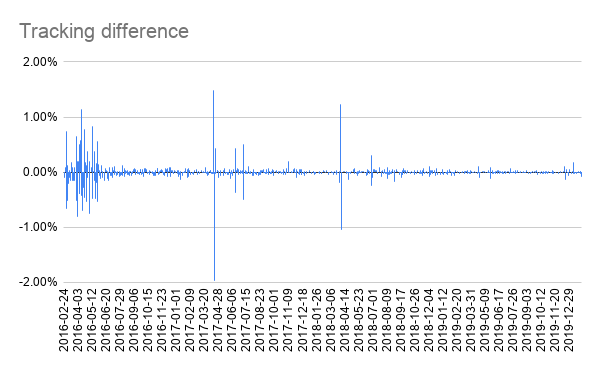

На графике ниже видно, что дневные tracking difference у SBMX были обычно выше, что и дало бо́льшую разницу в доходности с бенчмарком и ошибку слежения.

Справедливости ради стоит отметить, что мы сравниваем уже существовавший фонд с только что открывшимся, что может быть не совсем честно. Если посмотреть на историю FXRL по tracking difference/error с момента открытия фонда, то ситуация будет не так красива:

В самом начале своего существования фонд отслеживал индекс хуже. Кроме того, в анализируемый период не вошли несколько «выдающихся» дней в 2017-2018 годах. Если посчитать значения по всей истории FXRL, то получится tracking error в 2,42% (больше, чем у SBMX), но среднегодовая tracking difference хорошая и составила -1% или -0,11% с учётом комиссии.

Всё это значит, что FXRL всё равно приносит доходность ближе к своему индексу, но в прошлом у него были проблемы с точностью отслеживания в некоторые дни (либо это какие-то неточности в данных, а может и в моих формулах). UPDATE: смотрите комментарий представителя FinEx про tracking difference в начале существования фонда в конце статьи.

Важны и другие результаты, которые можно увидеть на скриншоте таблицы выше:

- СКО фондов и их бенчмарков практически одинаковое (между собой СКО фондов сравнивать нет смысла, так как оно посчитано по доходностям в валютах фондов, а они разные).

- Значение R2 у FXRL практически равно единице, что значит отличное объяснение дневных доходностей фонда динамикой индекса. У SBMX значение чуть ниже, но тоже очень высокое.

- Коэффициент бета у обоих фондов очень высокий, но у FXRL чуть выше. Чем ближе этот коэффициент к единице, тем больше доходность и риск фонда идентичны отслеживаемому индексу, то есть рынку (а, как мы помним, пассивный инвестор стремится воспроизвести характеристики рынка в своём портфеле).

Индекс МосБиржи

Если вы патриот, или недолюбливаете “загнивающий” запад, или вам по должности не позволено иметь иностранные активы, то вы можете инвестировать в Россию-матушку путем покупки индекса МосБиржи. Можно покупать акции самостоятельно, копируя веса в индексе и проводя время от времени ребалансировку портфеля. А можно не париться и купить ETF на индекс с комиссией за управление. Со 100.000 рублей вы заплатите 900 рублей за год! Много это или мало – каждый решает для себя сам.Итак, рассмотрим какие же варианты ETF на индекс IMOEX есть на Московской бирже.

Актуальный список компаний, входящих в индекс МосБиржи (IMOEX) можно посмотреть здесь.

ETF SBMX

В 2018 году компания «Сбербанк управление активами» выпустила первый биржевой паевой инвестиционный фонд, созданный по российскому праву, который торгуется на Московской бирже под тикером SBMX.

Фонд повторяет по составу и пропорциям индекс Московской биржи полной доходности «брутто». Полная доходность брутто в названии означает реинвестирование всех полученных денежных потоков в виде дивидендов.

Стоит отметить, что SBMX не платит налог с полученных дивидендов, что очень выгодно выделяет его среди остальных ETF на индекс МосБиржи.

Подробную информацию о фонде можно посмотреть на официальной странице ETF SBMX.

- Комиссия за управление: 1%

- Эмитент ETF: Сбербанк

- Дата запуска: 17.09.2018

Мне нравитсяНе нравится

ETF FXRL

ETF FXRL от FinEx инвестирует в акции Российских эмитентов, включенных в долларовый индекс РТС. РТС – это тот же индекс МосБиржи, но номинированный в долларах. Если меняется курс рубля к доллару, то изменяется долларовая, а не рублевая цена FXRL. При росте курса доллара, падает долларовая цена фонда.

Полученные дивиденды не выплачиваются, а реинвестируются, то есть используются для покупки дополнительных ценных бумаг. Фонд платит налог с полученных дивидендов по ставке 10%, что делает его не таким выгодным, как SBMX от Сбербанка.

Подробную информацию о фонде можно посмотреть на официальной странице ETF FXRL.

- Комиссия за управление: 0,9%

- Эмитент ETF: FinEx

- Дата запуска: 02.03.2016

Мне нравитсяНе нравится

Что лучше: SBMX от Сбербанка или FXRL от FinEx?

FXRL от FinEx’а присутствует на Московской бирже с 2016, а SBMX от Сбербанка появился только в 2018 году. Но несмотря на это активов в обращении у SBMX находится более чем в 2 раза больше, чем у FXRL. Это и не удивительно, ведь наш родной Сбербанк предлагает БПИФ, который освобождается от уплаты налогов с дивидендов, в отличие от ирландского FinEx. Однозначно SBMX является лучшим вариантом для инвестиций в индекс МосБиржи через ETF.

Есть ещё 2 варианта ETF на индекс: RUSE и VTBX. К сожалению или к счастью, они оба проигрывают SBMX от Сбербанка.

Фонд RUSE раз в год выплачивает дивиденды в долларах. При этом он платит налог с полученных дивидендов по ставке 15%, затем с полученных дивидендов инвестор должен заплатить ещё 13%, так что получается двойное налогообложение дивидендов

Если вам очень важно ежегодно получать дивиденды на руки, а инвестировать в индекс, покупая акции отдельных компаний вы не хотите, то RUSE – ваш вариант

VTBX довольно молодой фонд (дата запуска: 02.03.2020), который отслеживает динамику Индекса МосБиржи полной доходности «нетто» (MCFTRR). Это означает, что он, в отличие от SBMX, не освобождается от уплаты налогов на дивиденды. Зачем он нужен и чем он лучше существующих ETF’ов можно только догадываться.

Что насчет надежности?

FinEx это международная группа компаний, зарегистрированная в Ирландии, эмитентами фондов выступает FinEx Funds plc и FinEx Physically Backed Funds plc. Соответственно все фонды находятся в юрисдикции другой страны, но работают по всем европейским стандартам.

БПИФы Сбербанка соответственно принадлежат УК «Сбербанк Управление Активами» т.е. дочернее предприятие Сбербанка, и как многие знаю, Сбербанк является государственным банком, надежность и стабильность его неоспорима.

В любом случае, если вдруг произойдет банкротство любой из этих компаний, средства фонда будут либо перераспределены между пайщиками, либо переданы другому провайдеру т.к. ни один из этих фондов не держит ваши деньги, а покупает на них активы.

Преимущества

Вклад средств в ETF FXUS имеет следующие преимущества:

- В портфеле присутствуют только ценные бумаги крупных американских компаний, которые входят в индекс MSCI USA. Именно он занимает большую часть американской фондовой бирже. Его доля на рынке составляет 85%.

- Валюта ETF FXUS – американские доллары. Это означает, что при падении рубля инвестиции не пострадают. Кроме того, доходы увеличатся за счет разницы курсовой стоимости.

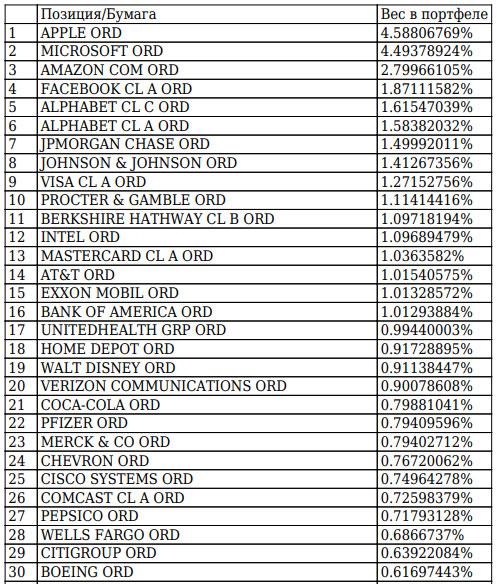

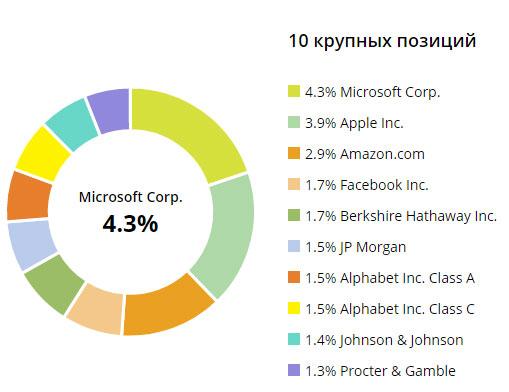

- Собственник доли в фонде получает в пользование ценные бумаги таких крупных компаний, как Procter & Gamble, Johnson& Johnson, Apple. Такие предприятия давно зарекомендовали себя, как надежные организации со стабильным материальным доходом.

- В портфель входит более 600 активов разных предприятий. Это говорит о хорошей диверсификации фонда. Следовательно, банкротство одной фирмы не повлияет на размер прибыли, поскольку утрата будет компенсирована другими выплатами.

- Пай в фонде могут приобретать физические и юридические лица с любым статусом. Ограничений нет.

- Простота приобретения и реализации. Долю торгуют на Московской Бирже. При этом брокеры устанавливают минимальные комиссии за подобные сделки. Кроме того, налоговые перечисления брокер выполняет самостоятельно.

- Минимальный порог для входа. Приобретение хотя бы одной акции из портфеля обойдется инвестору гораздо дороже, чем покупка пая.

Динамика котировок

Котировки фонда постоянно увеличиваются. Благодаря этому доходность ETF FXUS регулярно растет. Так, инвесторы, которые приобрели пай в 2013 году, смогли получить прибыль за весь период в размере 159%. Это им позволило не только миновать инфляцию, но и приумножить капитал.

Однако в этот период наблюдались и падения котировок. Так, за три месяца они упали более чем на 500 рублей. В результате в этот период дохода не было, а вот убыток составил 22 %. Это наглядно демонстрируют, что даже вложения в крупные американские компании с хорошим материальным обеспечением не может быть совершенно безрисковым.

Кто лучше отслеживает динамику индекса?

ETF FXUS не отслеживает сам индекс S&P 500. За основу взят другой индекс Solactive GBS United States Large & Mid Cap Index NTR. В расчет индекса включены более 500 крупнейших компаний, которые так же входят в индекс S&P500.

Часть компаний, входящих в состав FXUS.

Хотя дивиденды реинвестируются обратно в фонд, по идее FXUS должен показывать более высокую доходность на отрезке в 5 лет, но судя по графику он довольно сильно отстает от базового индекса, почти на 15%.

Сравнение динамики FXUS и SPX.

Фонд Сбербанка отслеживает индекс S&P 500 Net Total Return Index с ошибкой слежения не более 1%. Дивиденды, как и в первом случае, полностью реинвестируются, что в дальнейшем должно показать более высокую доходность.

Состав портфеля примерно одинаковый.

У SBSP нет продолжительной истории, чтобы за 5 лет отследить динамику фонда, на данный момент доступны данные лишь за 1 год и пока видно, что фонд отстает на целых 2%.

Сравнение динамики SBSP и SPX.

Краткое сравнение SBSP vs ETF FXUS.

| БПИФ SBSP | ETF FXUS | |

| Комиссия фонда | 1% | 0,9% |

| Стоимость одного пая | 1093 руб. | 3653 руб. |

| Валюта покупки | Рубли или доллары | Рубли |

| Эталонный индекс | S&P 500 Net Total Return Index | Solactive GBS United States Large & Mid Cap Index |

| Страна регистрации | Россия | Ирландия |

| Подходит для ИИС | Подходит | Подходит |

| Дивиденды | Реинвестируются в фонд | Реинвестируются в фонд |

| Налог на дивиденды | 30% | 15% |

| Налог НДФЛ при удержании более 3-х лет | Отсутствует | Отсутствует |

Как видно из таблицы, принципиальных различий у этих двух фондов нет, оба инвестируют в широкий рынок США и оба имеют примерно одинаковую комиссию. Различаются лишь по стоимости одного пая.

Поэтому если вы решаетесь и думаете какой купить, то для начинающего инвестора разницы иметь не будет в какой вы будете вкладывать деньги.

Комиссия фондов.

Вторым, что можно будет сравнить у этих двух фондов, это их комиссия. Да, фонды хоть и являются пассивными, но у него есть свои издержки. И чем меньше издержки, особенно на отрезке в 30 лет, то разница может быть существенной.

Отсюда и большинство западных фондов стараются минимизировать свои комиссии т.к. многие инвесторы прекрасно понимают, чем может обернуться для них разница даже в 0,1% на длительной дистанции.

Комиссия у БПИФа SBSP от Сбербанка составляет 1% от суммы вложенных средств за год. Комиссия списывается ежедневно из общей суммы фонда.

ETF FXUS немного дешевле чем у Сбера и равна 0,9% и так же списывается равными частями ежедневно из суммы фонда.

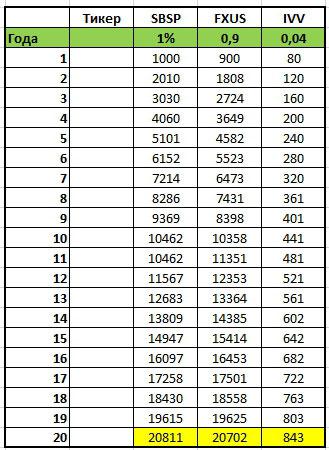

Но давайте для интереса сравним комиссии у западных аналогов с одним из наиболее популярных ETF во всем мире iShares Core S&P 500 ETF IVV у которого комиссия составляет 0,04% при равных условиях. И, чтобы понимать какую часть дохода может съесть комиссия фонда, посмотрим на простые расчеты.

По БПИФу SBSP переплата за 20 лет составит 20811 руб. а это 5-я часть ваших первоначальных вложений, в то же время ETF IVV за этот же промежуток времени заберет из вашего дохода всего 843 руб. т.е. переплата будет более чем в 23 раза и это только комиссия фонда.

Вот почему так важно при инвестировании в БПИФы или ETF учитывать комиссию. Конечно, в условиях отсутствия конкуренции на российском рынке и низкая доступность инвестиционных инструментов для частных инвесторов, это будет сравнительно недорогой по сравнению с обыкновенными ПИФами, способ вложения в индекс S&P500