Топ 7 кредитов наличными без справок и поручителей

Содержание:

- Условия для рефинансирования кредита

- Как происходит рефинансирование кредита?

- Как сделать рефинансирование кредита в другом банке?

- Необходимые документы

- Плюсы и минусы

- Что такое кредит

- Как взять товарный кредит?

- Виды потребительских кредитов

- Виды потребительского кредитования

- Виды коммерческого кредита и его формы

- Условия и способы предоставления коммерческого кредита

- Что такое кредит

- Особенности кредитования

Условия для рефинансирования кредита

Нужно понимать, что рефинансирование – это не какая-то фиксированная услуга, а предложение банка. А предложения бывают разными, поэтому вывести какие-то общие условия крайне сложно. Попытаемся описать самые частые вариации:

- По типу займа: можно рефинансировать потребительские нецелевые, целевые, автомобильные, ипотечные займы, кредитки.

- По сумме задолженности: минимальные пределы варьируются от 10 до 100 тысяч рублей, максимальные – 5000000? и выше.

- По срокам: бывают ограничения вида «до конца займа должно оставаться не меньше Х месяцев» и «с начала займа должно пройти Х месяцев», для каждого банка величина Х своя.

- По количеству: некоторые банки позволяют перекредитовать 1 займ, некоторые – 5-7 сразу.

- По выплатам: одни банки не дадут новый кредит, если старый погашался с просрочками, другие позволяют иметь в КИ пару коротких просрочек.

- По дополнительным деньгам: чаще всего можно взять не только деньги на погашение старого займа, но и некоторую сумму «сверху», чтобы распорядиться ей по своему усмотрению.

- По предоставляемым документам: одним банкам будет достаточно общей информации и графика выплат по рефинансируемому кредиту, другие потребуют кучу дополнительных документов. Тинькофф, к слову, вообще никаких документов, кроме паспорта, не требует.

- По условиям до погашения: банк может поставить повышенную процентную ставку, которая будет действовать до того момента, пока вы не предоставите документы, подтверждающие погашение старого займа. Так, к примеру, делает Сбербанк при рефинансировании ипотеки. А вот Тинькофф делает иначе – повышенная ставка активируется в том случае, если вы не предоставите подтверждение погашения до 2-го платежа.

- По банкам. Одни банки позволяют рефинансировать свои же кредиты, другие – нет.

На этом список не заканчивается, но основные условия мы охватили.

Как происходит рефинансирование кредита?

Очень частый вопрос: «Рефинансирование кредита – как это происходит?». На самом деле, крайне просто: перекредитование – это обычный целевой займ, цель – погашение другого займа. Происходит оно, соответственно, как и получение целевого займа.

Как сделать рефинансирование кредита в другом банке?

Как делается рефинансирование того или иного кредита частному лицу? Сначала вы выбираете предложение, которое вам подходит. Затем вы обращаетесь в финансовую организацию, которую выбрали, с вопросом о перекредитовании. Вам говорят, какие документы нужно предоставить для получения. Собираете, подаете, ждете ответа. Если решение – положительное, узнаете условия для получения (как получить, какие документы предоставить в подтверждение погашения). Получаете, погашаете.

Необходимые документы

Зависит от банка, уточняйте на месте. В общем случае вам потребуются те же документы, что и для обычного займа, плюс документы по рефинансируемому кредиту.

Плюсы и минусы

Плюсы:

- Появляется возможность изменить условия текущего кредитования.

- Можно объединить несколько займов в один – удобнее платить.

Минусы:

- Найти выгодное перекредитование не так-то и просто.

- Большинство банков откажет, если были просрочки.

- Если недостаточно тщательно подойти к расчетам выгоды, можно навредить своему кошельку.

Что такое кредит

Термин «кредит» имеет латинские корни. В переводе с лат. «creditum» означает «долг», «заем». В современном русском языке используется в четырех значениях. Все зависит от того, на каком слоге ударение. Если говорится кредИт, то имеются в виду финансовые отношения:

- Определенный вид экономических отношений, когда некоторая стоимость (деньги или имущество) передаются другому лицу на условиях возвратности. Наглядный пример, кредит банка своему клиенту;

- Расход предприятия (фирмы), величина денежных отчислений, сумма ссуды (кредитные деньги), выданная банком заемщику.

При ударении на первом слоге – крЕдит, слово применяется:

- В бухучете. Представляет правую сторону баланса, где отражаются пассивы фирмы;

- В современных системах образования на Западе. Означает зачет (используется в зачетной системе единиц Карнеги).

Как взять товарный кредит?

Для физлиц существуют общие требования: возраст, гражданство, трудовой стаж. Для получения займа потребуется собрать пакет документов.

Необходимые документы

В большинстве случаев необходимо предоставить:

- паспорт;

- СНИЛС.

Дополнительно могут запросить ИНН, загранпаспорт или водительское удостоверение. Некоторые банки требуют справку о доходах по форме банка или 2-НДФЛ.

Требования к заемщикам

Получить займ могут совершеннолетние лица, но большинство банков устанавливает минимальный лимит от 21 года. Отечественные банки преимущественно работают с гражданами РФ, но для иностранцев доступны особые условия.

Виды потребительских кредитов

Сегодня потребительское кредитование достаточно развито. Банки предлагают клиентам различные программы, где можно подобрать займ исходя из индивидуальных потребностей. Потребительские кредиты делятся на следующие виды:

- По виду кредитора. К данному пункту относятся организации, которые выдают денежные средства на различные цели: банки, ломбарды, торговые, а также микрофинансовые организации.

- По виду заёмщика. Пункт подразделяется на следующие критерии: кредит предоставляется любой группе лиц, являющихся гражданами РФ, определённой группе лиц (предприниматели), особым (лица, которые исправно выплачивают долг и получают от банка различные бонусы на второй и последующие займы), молодые семьи, социально незащищённые группы лиц (работающие и неработающие пенсионеры).

- По обеспечению. В данном случае банк требует от заёмщика гарантии на возврат, оформляя в качестве залога движимое либо недвижимое имущество. Чаще всего под обеспечение попадают потребительские кредиты свыше 500 тысяч рублей. Займы, не подразумевающие обеспечения, как правило, небольшие — от 10 до 500 тысяч. Здесь от заёмщика требуют только справку о доходах, но в современной тенденции банки пренебрегают данным правилом и предоставляют программы, которые требуют от заёмщика только документ удостоверения личности.

- По способу погашения. Существует три основных вида — аннуитетный, дифференцированный и разовый. Аннуитетный подразумевает под собой, что сумма для погашения не изменяется на протяжении всего действия кредитного договора. Простыми словами — клиент ежемесячно вносит фиксированную сумму, в которую входят проценты, пени по просрочкам (если таковые имеются) и части суммы, которые направляются на погашение «тела кредита» (сумма без учёта процентов и штрафов). Дифференцированный подразумевает под собой, что общая сумма кредита делится на равные части с учётом периодичности погашения. Если посмотреть на график такого платежа, то можно сделать вывод, что заёмщик выплачивает основной долг и начисленные проценты. Проценты в свою очередь начисляются на остаток основного долга. По мере того, как клиент погашает долг, ежемесячная сумма платежа соответственно уменьшается. Разовый платёж чаще всего встречается, когда человек оформляет потребительский займ на личные нужды в микрофинансовой организации. Данный вид платежа назначается преимущественно в том случае, если сумма кредита не превышает 10 тысяч рублей. Дата возврата обычно составляет 30-60 дней. Каких-либо графиков к такому виду платежа не предусматривается.

- Направленность. По направленности потребительские займы можно разделить на целевые и нецелевые. Нецелевой кредит на неотложные нужды характеризуется тем, что заёмщик может потратить денежные средства куда угодно. Банк не будет проверять, куда были потрачены денежные средства. Целевой кредит подразумевает то, что заёмщик берёт денежные средства на приобретение конкретного товара и услуги, например, автомобиля, жилого дома, бытовой техники, оплату образовательных и медицинских услуг и так далее. Как правило, банки не дают деньги на руки заёмщику, а перечисляют их на счёт продавца. Если выдача наличных была, то потребуется предоставить банку квитанции, что средства были направлены на конкретную цель.

Виды потребительского кредитования

Потребительский кредит является одним из самых распространенных и часто используемых видов кредитных отношений. Такой кредит представляет собой ссуду для небольших юридических лиц или физических лиц, выдаваемую на покупку товаров народного потребления – мебели, бытовой техники, лекарств, коммунальных выплат. Потребительские кредиты бывают следующих видов:

- Целевые – могут тратиться только на товар, указанный в кредитном договоре;

- Нецелевые – могут тратиться на любые нужды;

- Без поручителя, с более высокой процентной ставкой и меньшим сроком;

- С поручителем, с выгодными условиями и на длительный срок;

- Экспресс-кредиты в супермаркетах и торговых точках;

- Банковские кредиты, выдаваемые в филиалах банков;

- Микрокредиты с коротким сроком;

- Долгосрочные кредиты.

Виды коммерческого кредита и его формы

Основными разновидностями коммерческих кредитов являются:

- Отсрочка — погашение займа осуществляется одним платежом в течение периода, оговоренного в соглашении.

- Рассрочка — оплата производится несколькими платежами, общая сумма которых равна займу.

- Единовременная выплата — договор с четкими условиями погашения (срок, платежи и периодичность).

- Вексель — письменное обязательство о возврате долга.

- Консигнация — предоставление продукции или товара с последующим возмещением стоимости.

- Аванс — предоплата за товар или услугу.

Наиболее востребованными являются комбинированные варианты, сочетающие свойства сразу нескольких типов кредитов.

Условия и способы предоставления коммерческого кредита

Процентная ставка по договору не регулируется государством. Условия должны соответствовать интересам обеих сторон:

- Проценты должны быть меньше, чем в банке.

- Ставка по кредиту должна возместить расходы и принести кредитору прибыль.

- Стоимость произведенной или реализованной продукции не должна слишком подниматься, из-за процентов.

Основные формы предоставления кредита:

- вексель — обязательно по возврату средств;

- открытый счет — заемщик может получить товар в любое время;

- сконто — скидки за оплату досрочно;

- консигнация — оплатить товар можно после его реализации.

Что такое кредит

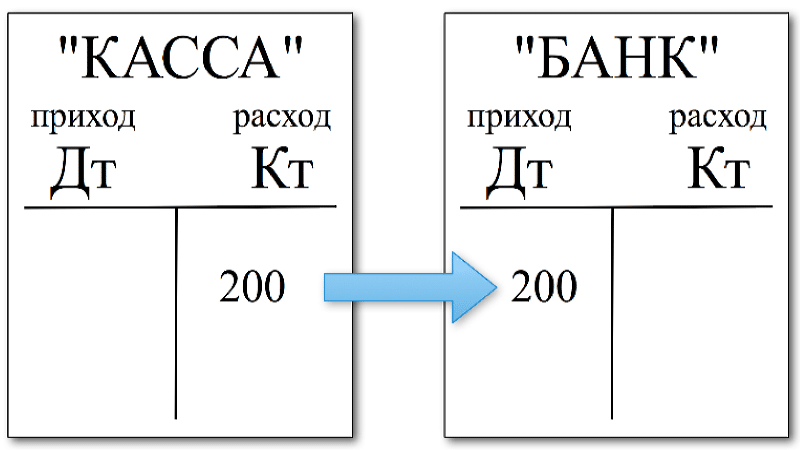

Разбирая вопрос, дебет и кредит что это такое простыми словами, следует уделить особое внимание последнему показателю. Данный показатель демонстрирует величину пассивов предприятия и отображается в правой стороне бухгалтерской отчетности

Виды счетов

Значение термина «кредит» зависит от разновидности счета компании. В бухгалтерском деле используется две системы счетов: активный и пассивный счет. В случае с активным счетом, кредит используется для отображения прихода или снижения цены имущественных средств, занесенных на баланс фирмы. Так как в этой части таблицы фиксируются все затраты компании, имеющие связь с имущественными ценностями, то стоимость активов постепенно снижается.

В случае с пассивным счетом, кредит отображает увеличение стоимости основных средств предприятия. Этот факт объясняется тем, что в таблице отображается размер денежных средств, полученных в качестве займа у третьих лиц.

Структура

Единственным сходством дебета и кредита является структура данных показателей. Кредит основывается на таких составляющих, как:

- внеоборотные средства;

- производственные ресурсы;

- производственные издержки;

- готовая товарная продукция;

- финансовые ресурсы;

- капитал и расчеты;

- результаты финансовой деятельности.

Кредитовая карта

Особенностью этого вида карт является отсутствие привязки к лицевому счету её держателя. Наличие данной карты позволяет человеку использовать «пластик» для приобретения различных вещей, оплачивая саму покупку позже. Каждая из кредитовых карт имеет определенный лимит, по достижению которого она блокируется. Все приобретенные товары записываются на счет самой карты.

Каждому человеку, использующему данный вид карт, предоставляется выбор – погашение задолженности в тот период, когда банк предоставляет льготы (беспроцентное погашение) или распределение выплат на несколько частей. В случае выбора последнего метода, к сумме задолженности прибавляется определенный процент. Это означает, что быстрое погашение займа позволяет снизить величину комиссионных выплат

Важно отметить, что существуют кредитные организации, которые не предоставляют льготного периода

Бухгалтерский учет – это строгая, четко структурированная система, которая не терпит разночтений

Бухгалтерский учет – это строгая, четко структурированная система, которая не терпит разночтений

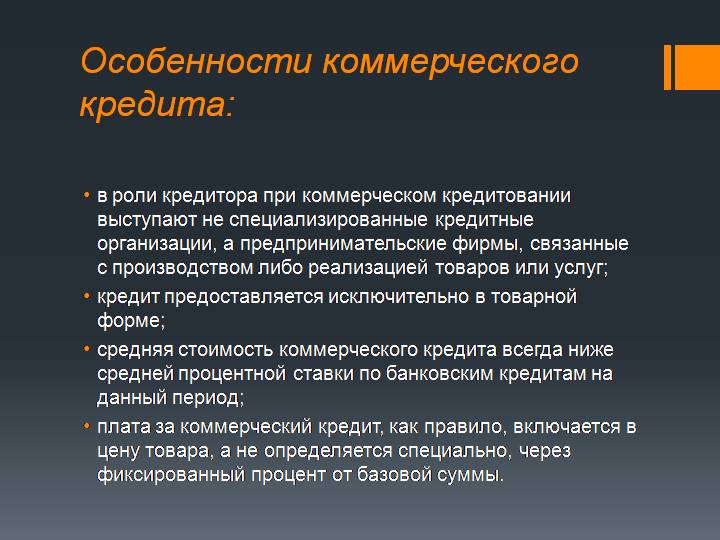

Особенности кредитования

Главная особенность — в качестве кредитора выступает физическое лицо, а не банковская организация. Предоставление средств осуществляется партнерскими компаниями. Нередки случаи, когда фирма имеет несколько подобных кредитных контракта. Причем в одном выступает в качестве кредитора, а в другом — заемщика.

Каждая сделка индивидуальна, поэтому условия предоставления денежных средств могут сильно различаться. В отличие от банковского кредита процентная ставка по такому договору не зависит от ключевой ставки ЦБ РФ. Основополагающим фактором является платежеспособность контрагента. Чем больше выгода кредитора и доверие к партнеру, тем более выгодные условия можно «выторговать».